-

销售人员的大额提成,怎么筹划个税

一、正确运用年终奖计税政策 按照税法规定,年终奖(即全年一次性奖金)可以单独计税,也可以合并计税;纳税人当然可以通过计算,选择有利于自己的方式进行申报个人所得税。 比方说:张三全年应纳税所得额(扣完各项)72000元。 若全部作为月度工资(综合所得):应纳税额=36000×3%+(72000-36000)×10%=4680元 若月度工资、年终奖各36000元:应纳税额=36000×3%+36000×3%=2160元 第二种方案比第一种方案少缴纳个人所得税2520元。 税法并没...

-

以名义价格转让亏损子公司税务筹划关注点

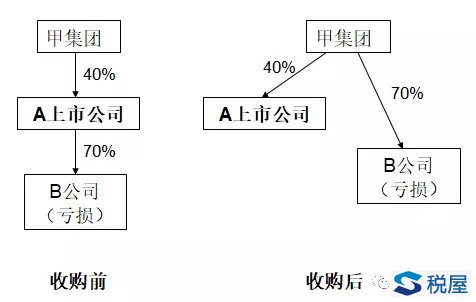

以名义价格转让亏损或评估值为负的子公司,是否选择特殊性税务重组,怎样实施,对会计报表有什么影响,需要考虑多方面的因素才能确定。 一案例背景 某上市公司A持有子公司乙股权70%,B公司连续亏损,评估价值-6亿元,A持有股权评估价值-4.2亿元。A公司将上述股权出售给控股股东甲集团,交易价格1元。 二交易方案 为了改善上市公司业绩,上市公司把持有的亏损子公司70%股权,转让给控股股东甲集团。以下是交易示意图: 三税务影响 先说结果。上市公司A和甲集团在企业所得...

-

这笔3000万元的增值税退税款,如何处理最节税

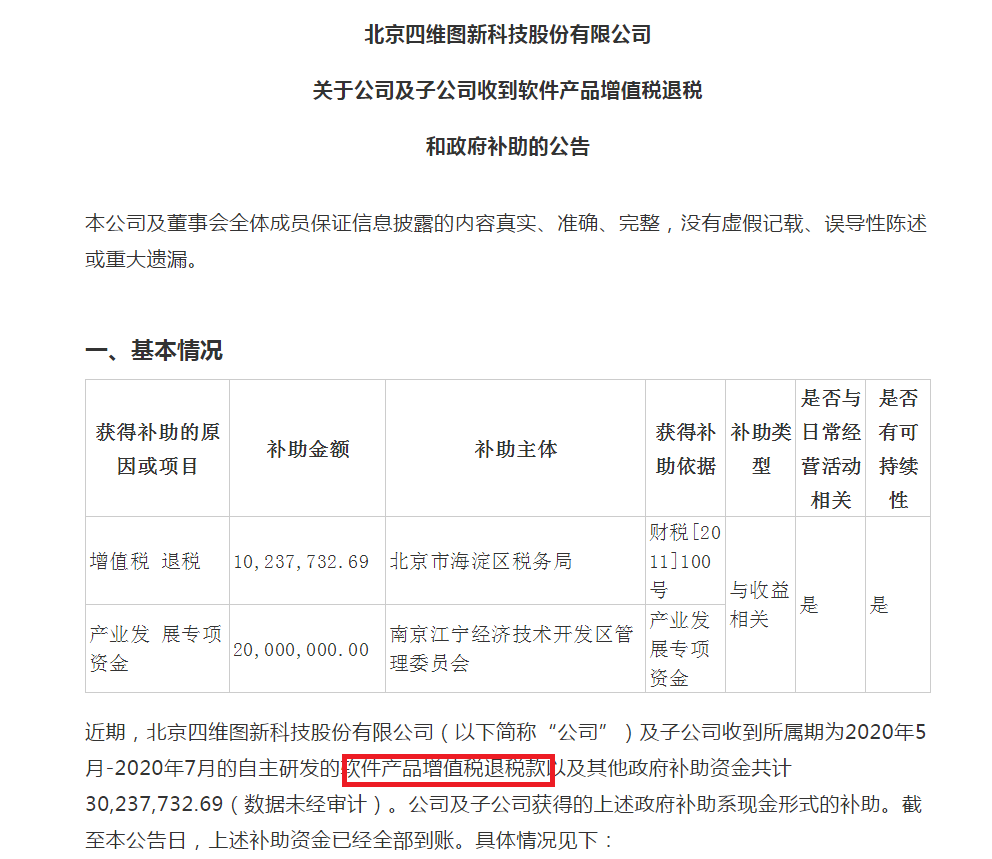

近期,上市公司北京四维图新科技股份发布公告,披露收到自主研发的软件产品增值税退税和政府补助3023.8万元。(见下图) ------本图截自公众号《陇上税语》 对于软件企业收到的增值税退税款,根据会计准则的规定属于政府补助的核算范围,因此后续必然会涉及到企业所得税的问题。那么,对于此种类型的退税款,能否进行合法合理的筹划?如何筹划才能让所得税税负降到最低? 税务筹划的相关政策依据 1、《财政部 国家税务总局关于软件产品增值税政策的通知》(财税〔2011〕100号)第一条规定,一般纳税...

-

税收筹划16招

一、税收筹划第1招——税法弹性 税法弹性基本概念:税法弹性主要是指税法具有伸缩性,会随着组织构架、商业模型、业务模式的变化而变化。 税法弹性技术应用 1.税法选择 同一经济业务可以适用不同的税收政策。比如,混合销售、兼营行为就存在税收适用的弹性问题。 【案例1】顾客在酒店房间消费零食,酒店应如何纳税? 案例分析:酒店如何纳税的关键点在于能否实现价款区分。若酒店能够将住宿服务与房间内商品消费区分开,则消费的零食应该按照商品销售缴纳增值税;若消费的零食没有单独计价,而是放在整体的...

-

企业缺资金,老板"增资OR借支"哪种更有利?

企业在发展的过程中,往往“注册资本”是很难满足企业生产经营需要的,那么,所需要资金从何而来?渠道当然很多,如:银行贷款、发行股票、发行债券、企业增资、老板借支等。 然而,企业在发展初期,是很难通过银行或股票去融资的,更多的现象是企业老板自有资金的不断投入。 今天昌尧讲税就来同大家讲一讲,企业缺资金,老板的钱是增加企业的注册资本好还是借给企业好? 业务案例 嘉诚公司注册资本2000万元,于2013年注册成立,...

-

一个值得借鉴的并购重组税务筹划案例

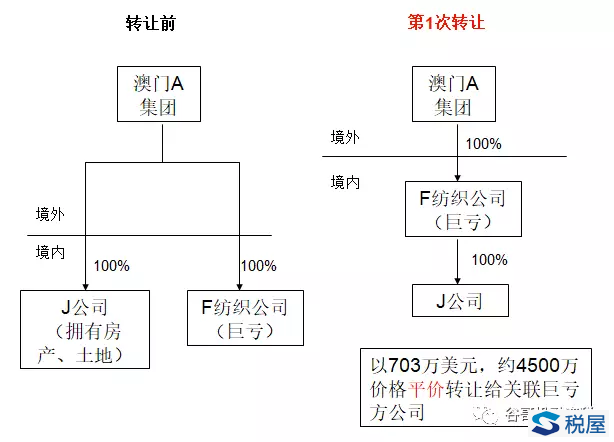

一、并购重组交易情况 近期,中国税务报(2018年2月2日)介绍了一个利用巨亏企业进行跨境并购避税的案例,这个筹划思路本身不错,如果成功可以成就一个经典案例。也许是在所有重要方面都筹划已定胸有成竹,却在一个看似基本、常见的特殊性税务重组细节问题上出现状况,导致整体筹划方案没有成功。这个案例对制定并购重组税务方案具有现实的启发作用,值得大家仔细分析。以下是这个案例的交易过程: 首先,A集团进行内部股权整合,把转让标的J公司转让给亏损公司F,这一步的目的是使未来的转让所得与亏损对...

-

税收筹划的10大基本方法

01、纳税人筹划法 纳税人筹划法是进行纳税人身份的合理界定和转化,使纳税人承担的税负尽量降低到最小程度,或直接避免成为某类纳税人。 1.纳税人不同类型的选择 个体工商户独资企业 合伙企业法人企业 个体工商户、独资企业和合伙企业的经营所得,以每一纳税年度的收入总额减除成本、费用以及损失后的余额为应纳税所得额,计算缴纳个人所得税而不需要缴纳企业所得税。 法人企业按照税法要求需要就其经营利润缴纳企业所得税,若法人企业对自然人股东实施利润分配,还需要缴纳20%的个人所得税。 2...

-

将土地、厂房、机器设备转让出售如何纳税

问:某企业(一般纳税人)破产清算,将土地、厂房(营改增前自建)、机器设备转让,给政府的城投公司土地和房产,树木、机器估价格均在资产评估报告上分项列示,该企业早已没有员工。 该问题中包含以下难点,下面逐一进行解析(土增、企业所得税等其他税费按规定征收) 一、是否适用重组增值税不征税政策? 根据总局公告2011年第13号规定,纳税人在资产重组过程中,通过合并、分立、出售、置换等方式,将全部或者部分实物资产以及与其相关联的债权、负债和劳动力一并转让给其他单位和个人,不属于增值税的征税范围,其中涉及的...

-

工资薪金这样规划可降税负

一、工资薪金的税前扣除要满足一定的条件才可以按规定税前扣除: 1、企业实际发生的 2、合理的 3、与取得收入直接相关的 4、必须实际支付的 5、属于税法中的工资薪金,不属于职工福利费、职工教育经费、工会经费以及养老保险费、医疗保险费、失业保险费、工伤保险费、生育保险费等社会保险费和住房公积金。 二、工资薪金的税前扣除企业可以规划。 因为工资薪金的税前扣除原则为“收付实现制”,会计处理原则为“权责发生制”。 规划:部分企业可以利用规则规划部分工资的...

-

如何选择增值税纳税人的身份

很多财务人员都知道,一般纳税人与小规模纳税人的区别。最大的区别之一就是进项税额是否可以抵扣。 可以肯定的说99%的财务人员没有计算过,增值率与采购占销售额的比例分别是多少的时候,选择一般纳税人更有优势。 我们站在增值率与采购占销售额的比例角度来考虑如何筹划。仅仅从增值税的角度,至于成本等其他方便暂时不考虑。 假如飞鸟公司为一般纳税人,销售电脑,税率为13%,销售额为1000万元,取得了不含税的采购额为800万元,选择是一般纳税人好还是小规模呢? 首先考虑销售额,也就是我们...

-

准确运用政策就是最好的税收筹划:一场关于股票股利的战斗

发放股票股利是经济实务中的常见事项,但对于此事项如何进行税务处理,尤其是投资方的企业所得税计税基础如何确定,由于发放金额往往巨大且现行税务政策不明确,导致存在重大涉税风险及涉税利益之争。 【案例背景】2007年某市JD股份有限公司经过“股权分置改革”后,JD集团持有其209,996,752股票,持股比例为66.74%,实际计税成本为237,994,592.95元,每股单位成本1.1333元。JD股份以2008年、2010年、2012年的年底股份总数为基数,向全体股东通过未分配利润按照每10股送红股2股、4...

-

职工吃饭的税收问题

也许有人会说,吃饭吗,有税什么事?别危言耸听,哗众取宠了。那么究竟与税有没有关系?关键要看用谁的钱吃,以什么方式吃。 如果职工花自己的钱在企业的职工餐厅吃饭,这种吃法就如同在街上下馆子或叫外卖一样,该怎么吃就怎么吃,的确与税没什么关系。 如果花企业的钱吃饭那,那就要看怎么个吃法了。 如果企业按一定的金额直接补贴给餐厅,职工吃饭时免费。由于是职工人人享有的福利,且无法准确计算每个职工实际得到的利益,按国家税务总局的答复,这种情况不征收个人所得税; 如果企业对那些因工作原因不能按时...

-

企业筹建期间的"开办费",也可以纳税筹划

每个企业的成立,难免会要经历筹建、建设、生产、销售或服务等阶段,筹建期是每个企业都要面对的,然而对于筹建期的确定、核算以及纳税很多财务人员不是很清楚。 今天就来同大家讲讲企业“筹建期”确定、核算、纳税以及筹划情况,希望能对大家有所帮助。 一、企业筹建期如何确定? 筹建期是指企业被批准筹建之日起至开始生产、经营(包括试生产、试营业)之日的期间。 目前主要有三种说法,分别是领取营业执照之日、取得第一笔收入之日、开始投入生产经营之日。 &nbs...

-

劳务公司社保费用筹划4策略

(一)无雇工个体工商户、灵活就业和非全日制从业人员缴纳社保费用的法律依据分析 1、相关法律依据 《中华人民共和国社会保险法》第四条,中华人民共和国境内的用人单位和个人依法缴纳社会保险费。《中华人民共和国劳动合同法》(中华人民共和国主席令第二十八号)第七十二条用人单位和劳动者必须依法参加社会保险,缴纳社会保险费。《中华人民共和国劳动合同法》第二条中华人民共和国境内的企业、个体经济组织、民办非企业单位等组织(以下称用人单位)与劳动者建立劳动关系,订立、履行、变更、解除或者终止劳动合同,适用本法。根...

-

低税率地区设立中间控股公司应谨慎

目前,许多大企业在海外投资实践中,大多会选择在低税率的国家或地区设立中间控股公司,间接向投资目的地国或地区投资。一些企业这样做,是希望利用更优化的税收协定网络降低税负,还有一些企业这么做,则有信息保密、融资上市和方便拓展海外市场等方面的考量。从实践看,如果选择在低税率国家或地区设立采用中间控股公司,潜在的税务风险很高,相关企业一定要谨慎。 症状:子公司利润长期留境外 税务机关在对“走出去”企业A公司开展风险管理时发现,A公司在英属维尔京群岛设有一家全资子公司B公司,注册资本44398万元人民币,经营范围涉...