增值税政策 第4页

-

株洲某科技有限公司享受增值税即征即退五十余万元

株洲某科技有限公司享受增值税即征即退五十余万元 【政策依据】《财政部 国家税务总局关于印发<资源综合利用和劳务增值税优惠目录>的通知》(财税〔2015〕78号) 【政策干货】纳税人提供资源综合利用劳务,可享受增值税即征即退政策。 【案例】株洲某科技有限公司,是位于株洲市荷塘区的环保企业,是湖南某科技股份有限公司全资子公司。2017年8月成立,经营范围为污水处理及其再生利用为主。2018年以来,根据财税〔2015〕78号文件规定,该公司符合《资源综合利用和劳务增值税优惠目录》中污水处理劳...

-

攸县某老年公寓2020年三季度免征增值税近三万元

攸县某老年公寓2020年三季度免征增值税近三万元 【政策依据】《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号) 【政策干货】养老机构提供的养老服务收入免征增值税。 【案例】攸县某老年公寓,是位于湖南省株洲市攸县新市镇新中村的一家服务业纳税人,主要从事老人服务。该纳税人符合《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件3第一条第(二)款的规定,2020年三季度免征增值税近三万元。为该纳税人更好的为老年人提供服务...

-

株洲某托养中心获增值税免税近八万元

株洲某托养中心获增值税免税近八万元 【政策依据】《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号) 【政策干货】养老机构提供的养老服务收入免征增值税。 【案例】株洲某托养中心,是一家主营老年人、残疾人养护服务的机构。自2020年1月至9月该机构某申报养老服务免税销售额两百余万元,税收上直接减免了近八万元,有效地缓解了机构的资金压力,让其投入更多的资金去改善老人们的设施和生活。长久以来,税务机关政策在关系国计民生的行业上给予大量支持,只有老有所依,幼有所教,才能...

-

罗先生代开房屋租赁发票免征增值税

罗先生代开房屋租赁发票免征增值税 【政策依据】《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号) 【政策干货】个人出租住房,应按照5%的征收率减按1.5%计算应纳税额;按月未达起征点免征增值税。 【案例】罗先生因房屋租赁来前台代开增值税普通发票,收入总额为8000元,该房屋为住房,根据《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号),个人出租住房,应按照5%的征收率减按1.5%计算应纳税额。该张发票金额为8000元,按月...

-

株洲市某农业科技有限公司享受税收减免四十余万元

株洲市某农业科技有限公司享受税收减免四十余万元 【政策依据】《中华人民共和国增值税暂行条例》(国务院令第691号)第十五条 【政策干货】下列项目免征增值税:(一)农业生产者销售的自产农产品 【案例】株洲市某农业科技有限公司,是位于株洲市芦淞区白关镇东山村的一家农作物种养植企业,以蔬菜、水果种植销售为主。2020年,该单位生产销售水果、蔬菜等取得销售收入一千余万元,根据《中华人民共和国增值税暂行条例》(国务院令第691号)第十五条规定:农业生产者销售的自产农产品免征增值税,免征该单位增值税及相关税费...

-

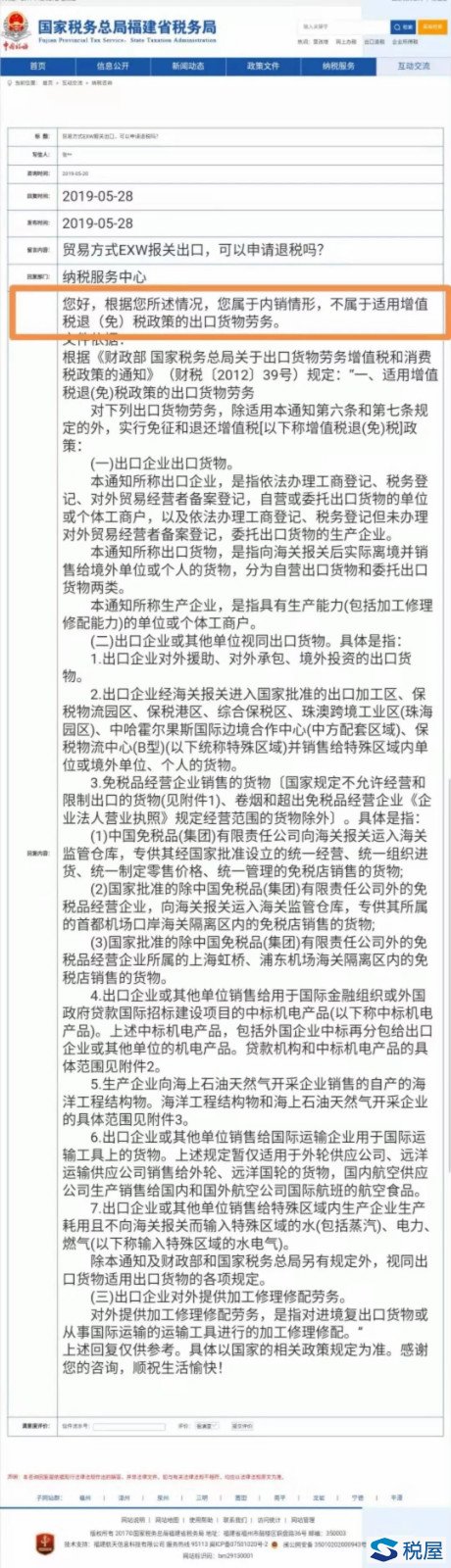

EXW方式报关出口可按规定适用增值税退(免)税政策

2019年12月29日,本公众号转发了一张福建省税务局纳税服务中心的答复,答复认为EXW方式出口属于内销情形,不属于适用增值税退(免)税政策的出口货物劳务。 很多财税好友认为这个答复是有问题的。 昨日,接到群里胡老师的信息(感谢胡老师与福建省局的沟通、协调),福建省税务局纳税服务中心的答复已作修改了,认为EXW方式出口,如货物经海关报关后实际离境并销售给境外单位或个人的,如符合下述文件规定,可按规定适用增值税退(免)税政策。...

-

境内外收入不区分,增值税优惠难落袋

“一带一路”倡议下,各国基础设施互联互通建设逐步走深走实。商务部数据显示,今年前三季度,我国在“一带一路”沿线国家新签对外承包工程合同额868亿美元,占同期总额的59.2%;完成营业额558.9亿美元,占同期总额的54.7%。笔者发现,实务中,建筑企业很容易忽视出口货物环节的税收优惠政策。 症状:免税备案表上数据虚高 不久前,B公司向主管税务机关提交了《跨境应税行为免税备案表》,申请按合同含税总价款267.02万元,享受工程项目在境外的建筑服务免征增值税政策。主管税务机关依托实时风险监控系统开...

-

继纳税服务规范(3.0版) 减免税享受形式有重大的变化

根据《全国税务机关纳税服务规范(3.0版)》,结合《减免税政策代码目录》(20190717),我们发现很多原来需要备案项目已经改成申报享受了,更让人惊喜的是增值税优惠项目,如个人转让著作权免征增值税优惠、自产农产品免征增值税优惠、军转干部从事个体经营免征增值税优惠、企业安置随军家属免征增值税优惠、企业安置军转干部免征增值税优惠、退役士兵从事个体经营扣减增值税优惠等,在纳服规范中均明确为申报享受税收减免,无需报送资料。 具体来说,减免税享受形式分为申报享受税收减免、税收减免备案、税收减免核准3种。其中,...

-

跨境应税行为如何享受免征增值税优惠

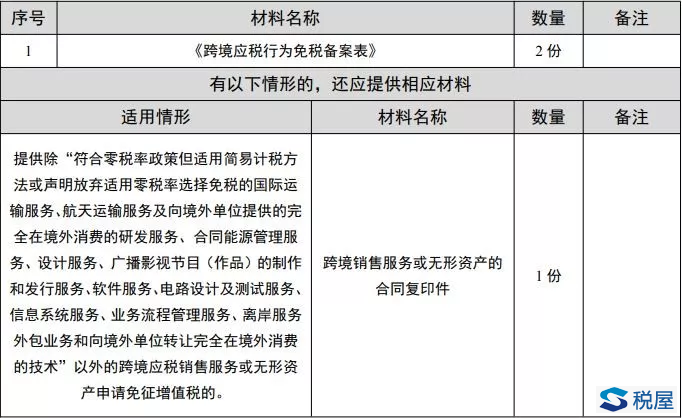

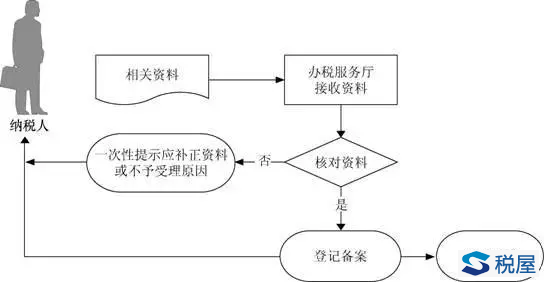

跨境应税行为免征增值税报告 【事项名称】 跨境应税行为免征增值税报告 【申请条件】 纳税人发生向境外单位销售服务或无形资产等跨境应税行为符合免征增值税条件的,在首次享受免税的纳税申报期内或在各省、自治区、直辖市和计划单列市税务局规定的申报征期后的其他期限内,到主管税务机关办理跨境应税行为免税备案手续。 【设定依据】 1.《中华人民共和国税收征收管理法》第三十三条第一款 2.《国家税务总局关于发布 的公告 》(国家税务总局公告2016年第29号)第八条 ...

-

70个例子教您如何申报享受税收减免优惠政策

近年来,国家不断加大对企业的税收减免扶持力度,出台了一系列的减税降费措施。那么,符合条件的企业该如何申报享受这些税收减免优惠政策呢?以下70种情形为你梳理好了,赶紧收藏学习吧↓ 申报享受税收减免 【事项名称】 申报享受税收减免 【申请条件】 符合申报享受税收减免条件的纳税人,在首次申报享受时随申报表报送附列资料,或直接在申报表中填列减免税信息无需报送资料。 本事项仅描述需报送资料的情形。 【设定依据】 1.《中华人民共和国税收征收管理法》第三十三...

-

台风灾后促进企业恢复生产经营税收优惠政策汇总

一、纳税人申请延期申报和延期缴纳税款的权利 (一)根据《中华人民共和国税收征收管理法》第二十七条规定,纳税人、扣缴义务人不能按期办理纳税申报或者报送代扣代缴、代收代缴税款报告表的,经税务机关核准,可以延期申报。经核准延期办理前款规定的申报、报送事项的,应当在纳税期内按照上期实际缴纳的税额或者税务机关核定的税额预缴税款,并在核准的延期内办理税款结算。 (二)《中华人民共和国税收征收管理法实施细则》第三十七条规定,纳税人、扣缴义务人因不可抗力,不能按期办理纳税申报或者报送代扣代缴、代收代缴税款报告...

-

2019年上半年增值税优惠政策盘点

2019年国家实施更大规模减税降费,推出一系列增值税优惠政策,包括小微企业普惠性税收优惠,税率下调、加计抵减、国内旅客运输服务纳入抵扣范围、不动产一次性抵扣等深化增值税改革相关政策,以及重点领域、重点群体等优惠政策。本文就2019年上半年出台的增值税优惠政策进行梳理盘点。 一、小微企业普惠性税收优惠政策 为进一步支持小微企业发展,实施普惠性税收减免政策,《财政部税务总局关于实施小微企业普惠性税收减免政策的通知》(财税〔2019〕13号)规定,自2019年1月1日至2021年12月31日,对月销...

-

缴纳增值税的分支机构如何适用附加税费优惠

某国有银行的县级支行,在该县办理了税务登记,属一般纳税人分支机构,增值税由省行按季汇总申报缴纳,按收入划拨各县行就地缴纳,则该县级支行是否适用财税[2016]12号所规定的教育费附加、地方教育附加、水利建设基金的优惠。 根据《财政部 国家税务总局关于扩大有关政府性基金免征范围的通知》(财税[2016]12号)规定,月销售额不超过10万元(季度销售额不超过30万元,下同)的缴纳义务人,免征教育费附加、地方教育附加和水利建设基金的。适用免征教育费附加、地方教育费附加和水利建设基金(以下简称“附加税费”)的...

-

四种情况的自然人可以享受月销售额不到10万元免征增值税优惠

情况一 自然人出租房屋一次性收取房租的,若是分摊后每月租金收入未超过10万元的,免征增值税。 情况二 若是办理了临时税务登记,属于按期纳税的,可以享受月销售额不到10万元免征增值税优惠。 若是没有办理了临时税务登记,属于按次纳税的,不可以享受月销售额不到10万元免征增值税优惠。 根据《增值税暂行条例实施细则》和《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)对增值税起征点的规定,按次纳税的,每次(日)销售额未超过500元的,免征增值税。 ...