编者按:《股权转让所得个人所得税管理办法(试行)》(国家税务总局公告2014年第67号)已于2015年1月1日开始实施,相比较于被废止的国税函〔2009〕285号、国家税务总局公告2010年第27号两个文件,67号文件明确了出售股权、回购股权、以股权抵偿债务等7种股权转移行为应缴纳个人所得税,对股权转让收入、原值进行了更加具体的界定,并明确指出受让方为个人股权转让的扣缴义务人,并负有事先报告义务。整体而言,67号文细化具体征税范围,严格了征纳程序,大大缓解了征纳双方信息不对称的问题,这无疑挤压了税务筹划的空间。那么,在67号文实施的背景下,个人股权转让税务筹划空间何在,华税律师通过本文为您解读。

在进行税务筹划之前,应该明确应纳税额影响因素有哪些,具体到个人股权转让,股权转让定价、股权原值的大小、计征方式、能否争取税收优惠政策或财政返、税务筹划能力与执行能力是进行税务筹划的逻辑起点,每个变量本身又受多种因素影响,举例来说,在实际股权转让过程中,股权转让价款的确受到股权的账面原值、公允价值的参照标准、被转让公司对外债务、转让方不确定未来收益等等,这就给税务筹划带来了空间。

一、利用“正当理由”实现低价转让股权

根据67号文第十条规定,股权转让收入应当按照公平交易原则确定,同时,第十三条指出,符合下列条件之一的股权转让收入明显偏低,视为有正当理由:

(一)能出具有效文件,证明被投资企业因国家政策调整,生产经营受到重大影响,导致低价转让股权;

(二)继承或将股权转让给其能提供具有法律效力身份关系证明的配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹以及对转让人承担直接抚养或者赡养义务的抚养人或者赡养人;

(三)相关法律、政府文件或企业章程规定,并有相关资料充分证明转让价格合理且真实的本企业员工持有的不能对外转让股权的内部转让;

(四)股权转让双方能够提供有效证据证明其合理性的其他合理情形。

可见,股权低价转让,需要符合法定情形,从本质上讲这一条与第十条“公平交易”并不矛盾,也是为了让交易价值更加符合实际,但是在实际税收征管中,在形式审查重于实质审查的情况下,利用上述政策,提供充分的证据材料,可以实现较低价格转让。比如,目前在国内外的大背景下,煤炭等能源企业运营困难,相关转让方可以借用上述第一条进行筹划;对于家族企业内部股份转让则可以通过第二条进行筹划;尤其值得关注的是第三条,具有很大的筹划空间,可以通过修改公司章程、相关协议进行“内部”低价转让;第四条则赋予了税务机关很大的自由裁量权,也为部分企业提供了一定的筹划空间。需要提醒的是,该筹划方法的运用,依然面临实质课税被纳税调整的风险。

二、恰当运用“核定”法

67号文第十一条规定了核定股权转让收入的四种情形,并明确了核定的具体三种方法;对于转让股权原值,第十七条规定:“个人转让股权未提供完整、准确的股权原值凭证,不能正确计算股权原值的,由主管税务机关核定其股权原值。”但是,对于核定方法,没有给出具体的规定,实际上是把权限给了各地税务机关,从之前的各地实践来看,比如,陕西省税务机关会结合验资报告、银行询证函、银行存款日记账、实收资本(股本)账面记录、公司章程、等进行审核对比以核定原值,海南省按申报的股权转让收入的一定比例(15%)核定计税成本。

因此,对于部分近年来迅猛发展的行业而言(如房地产等),如果按照上述方式进行核定的成本大于实际成本,可以适用这一方法进行税务筹划,以降低应纳税所得额。然而,由于核定适用情形通常是在会计账册、相关计税凭证不完整的情形下,被转让股权公司面临相关会计制度、税收征管法处罚的风险。

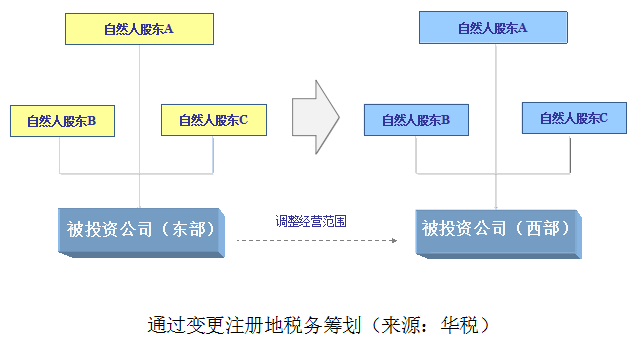

三、变更被转让公司注册地,争取税收优惠或补贴

为了招商引资,发展中西部地区的经济,国家及地方层面都出台了一系列的区域性税收优惠政策,多数经济开发区都出台了财政返还政策。按照现行《个人所得税法》规定,个人股权转让属于“转让财产”所得,应计征20%的个人所得税。各地出台的区域性的税收优惠政策或财政返还政策,实际上是降低了实际的税负率。2010年以来,针对上市公司限售股减持,更是一度出现了所谓的“鹰潭模式”、“林芝模式”等,一大批股权转让方实现了成功避税,涉及金额高达数十亿元。

利用税收优惠或财政返还进行税收筹划的基本做法通常如下:第一步,将转让公司的注册地址变更到目标地区,相应的调整经营范围,以满足特定的政策要求,同时与当地政府签署相关书面协议;第二步,签署股权转让合同,并按规定进行相应的税务、工商变更,缴纳税款;第三步,根据地方出台的政策及双方协议返还部分税款给转让方。

但是,这种方法目前面临一定的法律风险,2014年年底,国务院下发《关于清理规范税收等优惠政策的通知》(国发〔2014〕62号),明确清理规范以下三类税收优惠政策:

(1)违反上位法的税收优惠政策;

(2)未经国务院批准的政策;

(3)超出税收优惠时间还在执行的政策。因此,在此背景下,税务筹划之前需要对区域税收优惠政策进行审查确认,并获得有权机关的书面确认或批复为好。

除了以上三种方式外,在实践中,还有通过向第三方筹措“过桥资金”变债权为股权等林林总总的税务筹划方式,但大多都因操作有诸多不合规之处,潜藏的法律风险巨大,难以实际落地。在上述三种方案的实施过程中,也存在税收优惠政策无效、地方承诺无法兑现、一般反避税被纳税调整等法律风险,尤其需要转让方在企业章程、投资协议、股权转让合同等文件中对涉税条款进行事先的筹划,华税律师建议,鉴于《税收征管法》修改方案中已加入了事先裁定的规则,转让方更应该在重大交易之前通过税务专业人士的精心筹划,再去与税务机关进行沟通裁定,在提高交易税务成本确定性的同时,争取最大的税收利益。

版权说明:本文的著作权属于华税,转载须注明来源,可搜索“华税”关注华税微信。华税主任刘天永律师的QQ和个人微信号均为:977962,添加可互动交流。

重庆公司注册 重庆iso体系认证公司 重庆公司实缴代办 重庆知识产权实缴代办- 上一篇: 年薪发放的税收考量

- 下一篇: 年终奖金额大,怎么发?