增值税优惠 第8页

-

纳税人零售有机肥产品免征增值税

编者按:纳税人零售有机肥如何缴纳增值税。现试分析一个案例,若有不当之处,还请海涵。 案例概况 吉祥公司主要是生产销售有机肥产品,该产品主要是特定功能微生物与主要以动植物残体(如禽畜粪便、农作物秸秆等)为来源并经无害化处理、腐熟的有机物料复合而成的一类兼具微生物肥料和有机肥效应的肥料。2017年8月取得收入212万元。如何缴纳增值税 ? 税务分析...

-

小规模纳税人支付境外服务费的税务处理

编者按:随着我国企业的国际化水平的提升,时有需要境外单位或个人提供服务,我国境内公司在支付境外公司的有关费用时,如何确定扣缴增值税税率,需要学习。 案例概况 吉祥科技有限公司(以下简称“吉祥公司”,注册地在北京市朝阳区)是增值税小规模纳税人,该公司修建办公楼聘请德国某公司进行设计,2017年8月21日支付德国某公司设计费€200万元。问吉祥公司是支付境外服务费如何扣缴...

-

中国企业在境外提供建筑服务免征增值税

编者按:随着我国综合国力的快速提升,经济的持续增长,我国走出去企业越来越多,也在境外开展业务,本文现与大家探讨中国企业在境外提供建筑服务如何征收增值税。由于水平有限,若有不当之处,还请海涵,并敬请指正。 案例概况 南方如意集团有限公司(以下简称“如意公司”,注册地四川成都),是营改增一般纳税人,该公司2017年1月19日在南非签订林波波河大桥桥梁修建合同,总承包合同金...

-

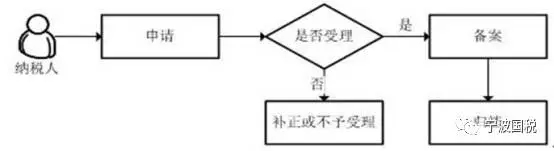

境外会议展览服务收入免征增值税需备案

编者按:符合条件会议展览收入可按照“会议展览服务”免征增值税并向主管税务机关备案,否则,按照“会议展览服务”税目适用6%税率缴纳增值税。由于水平有限,若有不当之处,还请海涵,并敬请指正。 案例概况 南方如意集团有限公司(以下简称“如意集团公司”)是营改增一般纳税人,该公司2017年8月19日在新加坡皇冠假日酒店(增值税一般纳税人)筹备并协助吉祥公司召开2017年年度第...

-

财政部、国家税务总局规定的其他征免税项目(部分)

(一)涉农的增值税政策: 蔬菜流通环节免税 从事蔬菜批发、零售的纳税人销售的蔬菜免征增值税。(注:经挑选、清洗、切分、晾晒、包装、脱水、冷藏、冷冻等工序加工的蔬菜属于蔬菜范围;各种蔬菜罐头不属于蔬菜的范围)。 粕类产品 豆粕征收,除豆粕以外的其他粕类饲料产品免征。 制种行业政策 下列模式下生产销售种子免征:1.制种企业利用自有或承租土地,雇佣农户或雇工进行种子繁育,再经烘干、脱粒、风筛等深加工后销售。2.制种企业提供亲本种子委托农户繁育并从农户手中收回,再经烘干等深加工后销售种子。 纳...

-

增值税出口货物和劳务及应税服务免抵退税计算

1.当期无购进免税原材料:五步法。 (1)“剔税”:计算不得免征和抵扣税额:(计入主营业务成本) 当期不得免征和抵扣的税额=当期出口货物离岸价格×外汇人民币折合率×(出口货物适用税率-出口退税率) (2)“抵税”:计算当期应纳增值税额 当期应纳税额=当期销项税额-(当期进项税额-“剔”数额) 大于0:本期应纳税额;小于0:进入下一步。 (3)“尺度”:计算当期免抵退税额 免抵退税额=当期出口货物离岸价×外汇人民币折合率×出口货物的退税率 注意:2>3时,第2步减第3步=下期留抵税额...

-

增值税免税政策归纳总结

本文将现行(2017年12月)有效的增值税免税政策分为以下十八大类进行了归纳总结。本版重新总结了饲料的免税范围,对其他内容也做了部分修正。 一、农产品 (一)农业生产者销售的自产农产品;(条例第十五条) 农业生产者销售的自产农产品是指直接从事植物的种植、收割和动物的饲养、捕捞的单位和个人销售的注释所列的自产农业产品;对单位和个人销售的外购的农业产品,以及单位和个人外购农业产品生产、加工后销售的仍然属于注释所列的农业产品,不属于免税的范围,应当按照规定税率征收增值税。(财税字〔1995〕52号)&nbs...

-

纳税人将承包地入股给农业生产者用于农业生产免征增值税

编者按:实务中,常常发生将承包地转租给农业生产者用于农业生产,该如何缴纳增值税呢?本文试与大家探讨,由于水平有限,若有不当之处,还请海涵,并敬请指正。 案例概况 吉祥农业科技有限公司(以下简称“吉祥公司”)2010年8月3日将王小二承包的土地以每亩每年10万元的价格租赁了30年,共租了80亩。2017年7月28日将其中的50亩,以每亩每年40万元的价格转租给如意农业科技有限公司...

-

一般纳税人不能享受小微企业增值税税收优惠

编者按:众所周知,小微企业可以享受增值税、营业税和企业所得税等税收优惠。可是,一般纳税人是否可享受增值税税收优惠呢。本文试与大家探讨,由于水平有限,若有不当之处,还请海涵,并敬请指正。 案例概况 吉祥科技有限公司(以下简称“吉祥公司”)经过有关部门批准于2017年1月10日成立,开业当月就办理一般纳税人登记,符合《中小企业划型标准规定》(工信部联企业[2011]300号)规定的...

-

小微企业11项税收优惠政策

与小微企业、小型微利企业有关的税收优惠政策,大家一定略知一、二,可如果要让你真正运用起来,就缺乏系统性了解。 今天昌尧讲税就来和你系统性的梳理一下,小微企业、小型微利企业有关的税收优惠政策,希望能对你有所帮助。 一、企业所得税 自2017年1月1日至2019年12月31日,对年应纳税所得额低于50万元(含50万元)的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。 二、增值税 增值税小规模纳税人应分别核算销售货物,提供加工、修理修配劳务的销售额,和销售...

-

承包学校食堂能否享受免缴增值税优惠?

问:承包学校的食堂,请问能享受免交增值税吗? 答:根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)规定,附件3:营业税改征增值税试点过渡政策的规定一、下列项目免征增值税……(八)从事学历教育的学校提供的教育服务。……3.提供教育服务免征增值税的收入,是指对列入规定招生计划的在籍学生提供学历教育服务取得的收入,具体包括:经有关部门审核批准并按规定标准收取的学费、住宿费、课本费、作业本费、考试报名费收入,以及学校食堂提供餐饮服务取得的伙食费收入。除此之外的收入,...

-

勤工俭学提供的服务、福利彩票、体育彩票发行收入免征增值税

勤工俭学是一边求学读书,一边工作、劳动,而“挣钱”、“早日接触社会、认识社会”和“锻炼能力”是大学生参加勤工俭学的主要目的。随着社会的发展,越来越多的企业招聘勤工俭学的大学生。那么这个政策你必须知道: 一、业务描述 学生勤工俭学提供的服务免征增值 二、政策依据 《关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件3《营业税改征增值税试点过渡政策的规定》 三、受理部门 国税办税服务厅 四、办理时限 即时办结 五、报送资料 1、纳税人...

-

残疾人从事销售海鲜的个体经营,能否免征增值税?

问:残疾人从事销售海鲜的个体经营,能否免征增值税? 答:根据《 财政部、国家税务总局关于促进残疾人就业增值税优惠政策的通知》( 财税〔2016〕52号)规定:“一、对安置残疾人的单位和个体工商户(以下称纳税人),实行由税务机关按纳税人安置残疾人的人数,限额即征即退增值税的办法。 …… 六、本通知第一条规定的增值税优惠政策仅适用于生产销售货物,提供加工、修理修配劳务,以及提供营改增现代服务和生活服务税目(不含文化体育服务和娱乐服务)范围的服务取得的收入之和...

-

外购农产品加工后仍属于农产品范围的是否可以免征增值税?

问:我单位主营业务从事植物种植加工,现外购一批花生,加工成花生油后是否可以享受免征增值税政策? 答:《财政部、国家税务总局关于印发 》(财税字〔1995〕52号)第一条规定,《中华人民共和国增值税暂行条例》第十六条所列免税项目的第一项所称的“农业生产者销售的自产农业产品”,是指直接从事植物的种植、收割和动物的饲养、捕捞的单位和个人销售的注释所列的自产农业产品;对上述单位和个人销售的外购的农业产品,以及单位和个人外购农业产品生产、加工后销售的仍然属于注释所列的农业产品,不属于免税的范围...

-

126项营改增、原增值税免税项目

营改增免税项目,按各种不同口径基本可分为两大类: 一类是内销、另一类是出口; 一类是营业税平移项目,另一类是营改增新增项目; 一类是财税[2016]36号文规定,另一类是补丁文件补充; 一类是国际普适项目,另一类是中国特色项目; 一类是按增值税原理推演项目,另一类是领导人意志体现项目; …… 原增值税免税项目分类则比较凌乱。 下面是详细分类的免税项目: 一、营改增应税服务免税 1. 托儿所、幼儿园提...