税计划网站 第666页

-

签约方式决定税负差异

甲集团公司从事集装箱制造与销售,其下属乙子公司,生产和销售配套零件给甲公司。2012年3月,乙公司取得位于A地块国有土地使用权证,使用年限50年。土地面积13万平方米,支付出让金2184万元,缴纳契税65.52万元,发生交易费用20.48万元,合计2270万元。至2015年2月末,已累计摊销土地使用权90.80万元。 2014年2月,乙公司与甲公司签订一份土地租赁协议,按合同约定,乙公司将A地块部分土地租赁给甲公司,用于堆放集装箱,租赁期限自2014年2月1日至...

-

扩大经营规模,如何增资最省钱?

案例: A公司注册资本500万元,由甲、乙公司共同出资成立,其中甲公司持股90%,乙公司持股10%。经营若干年后,A公司所有者权益公允价值5000万元。此时,为扩大生产经营规模,甲、乙公司决定A公司注册资本增加至1500万元,并协议调整甲、乙公司两公司持股比例,即甲公司由持股90%减至30%,乙公司由持股10%提高至70%。 乙公司如何增资最省钱呢?这里总结了三种增资方式,并简析其所得税处理,以供大家参考。 方案一,甲公司不增资,全部由乙公司出资 这种情况下,相...

-

细化不同标的出租物和租金 降低税负,实现企业价值最大化

不同标的物出租取得的租金收入,适用不同的税收待遇,从而对税负产生影响。企业应在税收政策允许范围内,积极筹划不同标的物出租的最优方案,通过降低税负,实现企业价值最大化目标。 甲公司位于市经济技术开发区,属于增值税一般纳税人,经营范围为汽车及零配件研发、制造、销售与服务。2014年12月,公司董事会决议,从2015年1月1日起,将位于A地块闲置资产对外出租,并与乙公司达成意向性经营租赁协议。为规避税收风险,甲公司将草拟的资产租赁合同委托税务师事务所审核。 租赁合同中注明:1.租赁建筑面积...

-

用税负平衡点择抉一般纳税人or小规模纳税人

无论是新办企业,还是老企业扩大规模,经常会遇到选择增值税纳税人身份的问题。选择不好,对税负有较大影响。增值税有两类纳税人,一类是一般纳税人,另一类是小规模纳税人。前者要达到销售额符合标准或会计核算健全这两个条件,后者无需受此限制。作为增值税的纳税人,实务中,是当一般纳税人好呢?还是做小规模纳税人好呢? 一、税负平衡点 税负平衡点,也称为税负临界点,是指在不同情况下企业的税收负担达到相等程度的临界值。 (一)税负平衡点理论 税负平衡点是增值税一般纳税人和小规模纳税...

-

包租婆们必看:这样收租金更省税!

甲公司在建的商铺预计于2015年12月竣工, B公司看中了即将建成的这批商铺,提出以年租金200万元从2016年至2018年租用3年,甲和B双方商谈签署租赁合同时,拟约定在2015年10月底之前将三年租金一次性支付给支付给甲公司,但租金优惠为580万元,或者按年支付租金则每年仍为200万元。 公司业务部门将草拟的租赁合同送至财务部征询意见,税务会计小王与资金会计老刘产生了两种不同的看法。 小王表示反对提前收取租金,理由是:根据《国家税务总局关于贯彻落实企业所得税法若干税收问题的通知》(国税函...

-

厂房租赁:合同如何签署决定税负多少!

企业在生产经营活动中,经常会发生厂房租赁的情况。租赁双方如何做好税收筹划、尽可能地降低税收负担,其中租赁合同的签署很重要。合同签订的好与坏,是否妥当,在某种程度上与企业的税收有很大关系,甚至会因合同中的一些不当约定条款承担税收风险。 包税条款的签署 2014年A公司向B公司出租厂房3年,年租金不含税100万元,A考虑到租金价格制定时未考虑相关税费,于是在合同条款中注明,租赁方该租赁行为应缴纳的税金由B公司承担(A、B公司企业所得税税率均为25%,租金综合税率17.65%)。 ...

-

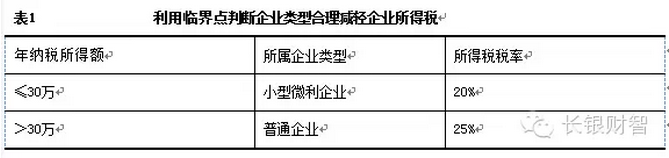

小型微利企业企业所得税的节税技巧

注意收入临界点,减轻企业所得税 企业所得税税法第二十八条规定:符合条件的小型微利企业,减按20%的税率征收企业所得税。 条例第九十二条规定:企业所得税法第二十八条第一款所称符合条件的小型微利企业,是指从事国家非限制和禁止行业,并符合下列条件的企业: (一)工业企业,年度应纳税所得额不超过30万元,从业人数不超过100人,资产总额不超过3000万元; (二)其他企业,年度应纳税所得额不超过30万元,从业人数不超过80人,资产总额不超过1000万元。 依据税法和条例规定,符合小型微利企业条件的,按20%缴税,...

-

家人之间玩股权转让:那是税务筹划!

前不久,曾老师专门撰文对佛山市碧沃丰生物科技股份有限公司 (代码: 831640)小企业挂牌新三板居然融资成功进行了高度赞扬。现在这家小公司又有故事可讲啦。 该公司2015 年 7 月 17 日发生的股票转让引起了曾老师的兴趣,该转让还是比较有意思的。 ▎一是参与交易双方原来是亲戚。 该公司的主要股东、董事长将部分股票以协议转让给了自己的嫂嫂、姐夫,公司总经理也把部分股票转让给了董事长的嫂嫂。 ▎一是交易价格比定向增发低了一大截。 上次曾老师提到,该公司2015年6月定向增发的股权价格达到13-16元每股...

-

员工股权激励,哪种方式节税?

员工股权激励实施的方法很多,曾老师之前推荐尽早、按账面价值或者略有升值增资的方式实施。道理人人都懂,但有些企业会因为各种原因错失良机。 曾老师对比两种不同方式的税务成本,希望大家能更深刻领悟推荐方法的优势。 假设公司要给一位副总经理股权激励,确定给予10万股,预计最后在市场上转让价格20元每股。 ▏方式一:按账面价值1元1股增资 这种方式下,增资环节不涉及缴纳个人所得税,转让股权时涉及纳税,按(20-1)元的差额部分缴纳20%的个人所得税,合计缴纳个人所得税38万元。 ▏方式二:按定增价格8...

-

所得税避税手段识别

避税如同下棋,可以在一天学会,但需要一生磨练技巧。 所得税避税手法林林总总、千奇百怪,但归纳起来,不外乎这十六个字,即一个本质、三种情形、两种角度、两类方法。 一个本质指的是法人的拟制人格。三种情形指的是法人拟制人格在税法背景下展开所呈现出来的三种拟制情形:一是税法假设法人取得了所得;二是法人又将所得分配给了股东;三是股份是独立于企业财产而单独存在的财产。 两种观察角度指是的法律形式与经济实质两种观察视角。对交易或经济安排从这两个角度观察得出的结论很多情况下是一...

-

企业所得税季度预缴切勿盲目筹划

企业所得税预缴《中华人民共和国企业所得税法》及其实施条例规定,企业所得税应当按照月度或者季度的实际利润额预缴;按照月度或者季度的实际利润额预缴有困难的,可以按照上一纳税年度应纳税所得额的月度或者季度平均额预缴,或者按照经税务机关认可的其他方法预缴。 有观点认为,既然预缴是按月度或者季度的实际利润额计算税额预缴,那通过会计处理方法的选择,调整会计利润可以筹划企业所得税季度预缴。即通过会计手法在年度中调低会计利润,在前几个季度预缴时少缴纳企业税,年终最后一个月账务调账转回。以此在短期内解决企业营运资金的短缺,获得税款...

-

充分利用“低纳高抵”政策空间合理节税

“低纳高抵”是指用较低税率的纳税额抵减较高税率的纳税额,或用上一环节的低税负抵减下一个环节的高税负,从而达到企业整体减轻税负的目的。比如劳务报酬,交纳20%的个人所得税,可以据此抵减25%的企业所得税;各地开具劳务发票只需交纳几个百分点的综合税款,也可以据此抵减25%的企业所得税。再如会计师事务所,交纳6%的增值税,但购买设备等支出,可以取得17%的进项税额予以抵扣。这些都属于“低纳高抵”现象或行为,或者说,目前我国的税收制度给企业提供了合法节税的政策空间。 说到底,“低纳高抵”政策空间就是由我国现行税收制度本身...

-

“营改增”后混业经营的税务筹划

根据《财政部、国家税务总局关于将铁路运输和邮政业纳入营业税改征增值税试点的通知》(财税〔2013〕106号)附件1:《营业税改征增值税试点实施办法》规定,自2014年1月1日起,将铁路运输和邮政业纳入营业税改征增值税试点范围。至此,交通运输业全部纳入了试点范围。某运输公司既提供货物运输服务,又提供货物搬运、仓储服务。按照营业税改征增值税试点实施办法规定,货物运输属于交通运输业服务,适用11%的税率;搬运、仓储服务属于物流辅助服务,适用6%的税率。像这种一项业务的不同环节适用不同...

-

谨慎使用会计估计筹划企业所得税

企业所得税法及其实施条例规定,企业所得税应当按照月度或者季度的实际利润额预缴;按照月度或者季度的实际利润额预缴有困难的,可以按照上一纳税年度应纳税所得额的月度或者季度平均额预缴,或者按照经税务机关认可的其他方法预缴。 有观点认为,既然预缴是按月度或者季度的实际利润额计算税额预缴,那通过会计处理方法的选择,调整会计利润可以筹划企业所得税季度预缴,即通过会计方法在年度中调低会计利润,在前几个季度预缴时少缴纳企业所得税,年终最后一个月账务调账转回,以此在短期内解决企业营运资金的短缺,获得税款延迟缴纳的时...

-

为其他单位代建办公楼,如何进行税收筹划?

问题:某房地产开发公司欲为F单位建1万平方米办公楼,应如何进行纳税筹划? 答:房地产开发公司以代建方式建房是指由委托建房单位提供土地使用权证书和有关部门的建设项目批准书以及基建计划,房地产开发公司以委托单位名义购买或者由委托单位自己购买土地使用权、材料、设备。房地产开发公司中(即受托方)不垫付资金,开发完成后向委托单位收取代建房收入的行为。按上述方法操作从形式上看房地产产权没有发生转移,因而,房地产开发公司取得的代建手续费收入按“服务业” 项目计征营业税,不按“销售不动产” 计征土地增值税。采用代建房方式比采用先...