“营改增”后,有形动产租赁服务业的增值税税率设定为17%,在当前各档增值税税率中是最高的。

有些动产租赁企业,在政策允许下“并用”一般和简易两种计税方法。税务师提醒:一定当心这里头潜藏的税务风险。

变 化

“营改增”增了业务 也增了税负

郑州一家机械设备租赁企业的负责人刘先生说,他发现“营改增”对公司有两大影响:一是公司业务将增加;二是税负增加。

他介绍说,以前租赁公司是营业税纳税人,无法开增值税专用发票,“营改增”后,租赁公司成了增值税纳税人,出租机器设备就可以开增值税专用发票了,承租公司可以拿来抵扣了,而且税率17%,肯定会有一部分企业,根据自己的实际情况,计算设备的价格、数量后,发现租赁设备比购买设备更划算。“这就意味着我们的业务范围更广了。”

但是令这位负责人头疼的是,增值税税率被设定为17%,“实在是太高了”。

河南大光华税务师事务所董事长邵启芳说,此次“营改增”试点,虽解决了大多数行业重复征税的弊端,但动产租赁业一般纳税人税负增加,却是一个不争的事实。

她补充说:“尤其是一些存量企业,如果这些企业又是一般纳税人,8月1日以前购买的机器设备又不能抵扣进项税,那么这些企业的税负会畸高。”

解读:

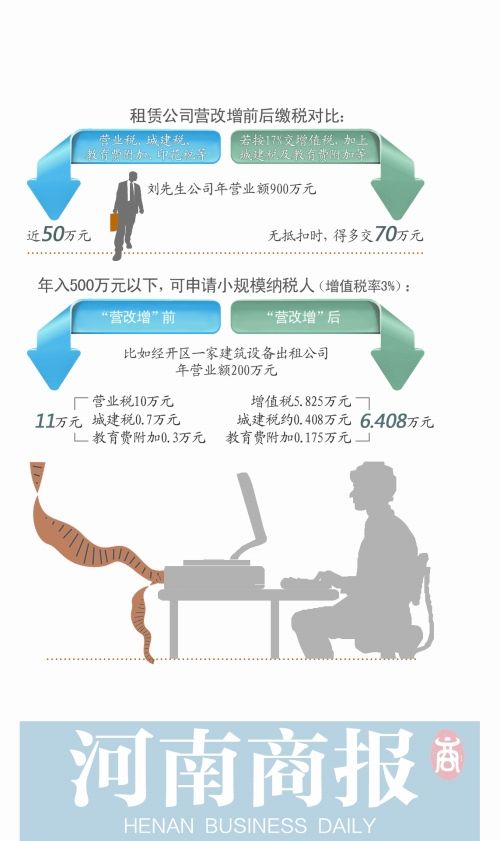

刘先生就拿他去年的营业额进行了估算。他说,去年公司营业额差不多有900万元,营业税、城建税、教育费附加、印花税等合计近50万元,倘若接下来一个年度销售额不变,按照17%缴增值税,加上城建税及教育费附加等,在没有任何抵扣的情况下,得多缴70多万元的税。

当然,这是一种极端的情形,刘先生的租赁公司肯定会有一部分进项税额可以抵扣。然而由于最大的进项——机械设备是以前购买的,已无法抵扣,预计他的税负肯定会增加。

建 议

销售额500万元以下者尽量选择为“小规模纳税人”

刘先生的业务显然是比较大的,倘若他的年营业额不是900万元,而是在500万元以下,他将有机会降低他的税负。

根据规定,未达到一般纳税人标准(年应税销售额500万元)的,可以作为小规模纳税人,以简易计税方式计税。简易计税方式的增值税征收率为应税销售额的3%。这要比营业税税率5%直降40%。

比如郑州市经开区一家建筑设备出租公司,假设他年营业额200万元,“营改增”之前,他的营业税应当是10万元,城建税0.7万元,教育费附加0.3万元,税费合计11万元。

“营改增”后,小规模纳税人征收率3%。他的增值税约为5.825万元,城建税约0.408万元,教育费附加0.175万元,税费合计为6.408万元。

解读:

河南华夏税务师事务所总经理徐保国说:“年应税销售额500万元以上的企业,那是别无选择,只能是一般纳税人了,但是我们建议,500万元以下的有形动产租赁企业,如果下游企业不要求其开税率为17%的增值税专用发票,就尽量选择为小规模纳税人吧。”

政 策

国家允许两种计税方法并用

根据财税〔2013〕37号文,有形动产租赁业的同一纳税人,可以同时使用一般计税方法和简易计税方式。

这其实也是考虑到纳税人在8月1日之前购置的物品、设备等有形动产,因当时无法取得增值税专用发票,也就没有进项税额可抵扣,却要按17%的税率计算销项税额,导致税负畸高。

规定称,一般纳税人以8月1日前购进的有形动产出租,试点期间可以选择适用简易计税方法,即按3%的征收率计税。

不过,有两点需要提醒:一是并用两种计税方式的话,必须分别核算,否则从高适用税率,即适用17%的税率;第二是,纳税人一经选择,36个月内不得变更。

河南省祥瑞税务师事务所总经理程凌云认为,在不考虑其他进项税额的情况下,有形动产租赁业务的增值率为18%时,一般计税方法与简易计税方法的税负基本持平。

分 析

两种计税方法并用潜藏风险

对于“两种计税方式并用”,税务师们认为,这里头是潜藏税务风险的。

租赁业的增值税税率为17%,而简易计税方式的征收率只有3%,二者相差14%。

巨大的差异,意味着巨大的利益诱惑。

“把本应按17%税率征收的收入计入到了按3%征收率征收的收入中。毕竟,仅从合同或财务账面上,判定哪笔收入归属于哪台设备,是有难度的。但这却明显是利用虚假账目来逃税的行为,一旦税务机关查实,必将受到处罚。”河南中兴税务师事务所总经理陈俊岭说。

目前,有些学者建议为避免届时税务部门和企业发生争议,最好分立公司。但陈俊岭认为,分立公司不一定现实。一是分立之后你是否还会考虑把其中一个或全部公司做成小规模纳税人?你的财务管理成本等各项费用是否会增加从而得不偿失?二是因为节税并不是企业的核心目标,把公司做强、争取更多的业务从而获得更大的盈利才是企业的目的。

提 醒

若“应抵未抵” 将来可能得不到财政补贴

在“营改增”试点中,河南省财政厅、河南省国税局已经出台了政策,对于因“营改增”而造成实际税负增加的,将给予财政扶持。

河南大光华税务师事务所董事长邵启芳、河南华夏税务师事务所总经理徐保国不约而同提醒动产租赁企业:如果你希望届时能获得补助,在你应当取得增值税专用发票的时候,一定要尽量取得专用发票,做到“应抵尽抵”。

倘若你在购买办公用品或机器设备的时候,发现有些供货商提供的物品虽然不能开专用发票,价格却很低,比你抵扣进项税还要划算,从而选择了低价而没有做到“应抵尽抵”,将来财政厅和国税局很可能对你提出的补助申请不予认可,你也就拿不到财政补贴了。

新闻1+1

租赁合同签订时间影响税负

按照财税〔2013〕37号文件的规定,试点纳税人在“营改增”实施之前签订的尚未执行完毕的租赁合同,在合同到期之前继续按照现行营业税政策规定缴纳营业税。

据此,8月1日后,从事有形动产经营性租赁的纳税人所取得的销售额,并非一律缴纳增值税。即:在8月1日之前签订的租赁合同,仍按5%缴纳营业税,直至该份租赁合同执行完毕;只有8月1日以后签订的租赁合同取得的销售额,才缴纳增值税。

河南省祥瑞税务师事务所总经理程凌云说,今年,有形动产租赁一般纳税人在8月1日之前签订的合同越多,所取得的销售额占比越高,他的全年税负可能就相对较低。

记者联系方式:15937129381

“服务纳税人” QQ群:248718102

记者新浪微博: @王俊伟财税观察

- 上一篇: 房地产企业整体税收规划策略

- 下一篇: 合理筹划,享受政策性搬迁税收优惠