-

测算临界点 尽享小微企业所得税优惠

企业要节税,首先要保证不多缴税,因此合理利用税收优惠政策获得最大的收益,十分重要。小微企业可以享受减半征收的企业所得税优惠政策,目前仍有一些企业不知道如何利用这项优惠政策节税。 测算所得临界点 《 财政部、国家税务总局关于扩大小型微利企业所得税优惠政策范围的通知》( 财税〔2017〕43号)规定,2017年1月1日至2019年12月31日,年应纳税所得额低于50万元的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税。因为有50万元这个临界点,企业有可能因...

-

企业境外所得税收抵免新规:亮点在哪?

编者按 财政部、国家税务总局日前发出通知,规定在现行分国(地区)不分项抵免法基础上,增加不分国不分项的综合抵免法,并将抵免层级从三层扩大至五层,并追溯至2017年1月1日起执行。建议企业准确把握相关规定,顺利完成企业所得税汇算清缴。 《财政部、国家税务总局关于完善企业境外所得税收抵免政策问题的通知》(财税〔2017〕84号,以下简称84号文件)规定,在现行分国(地区)不分项抵免法基础上,增加不分国不分项的综合抵免法,将抵免层级从三层扩大至五层,并追溯至2017年1月1日起执行。通知一经发布,便引起了企业的广泛...

-

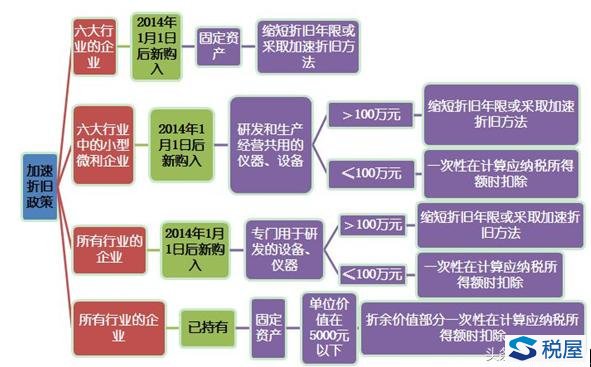

固定资产加速折旧的税收优惠

《企业所得税法》:企业的固定资产由于技术进步等原因,确需加速折旧的,可以缩短折旧年限或者采取加速折旧的方法。 《实施条例》可以采取缩短折旧年限或者采取加速折旧的方法的固定资产,包括: (1)由于技术进步,产品更新换代较快的固定资产; (2)常年处于强震动、高腐蚀状态的固定资产。 采取缩短折旧年限方法的,最低折旧年限不得低于本条例第六十条规定折旧年限的60%;采取加速折旧方法的,可以采取双倍余额递减法或者年数总和法”。 《国家税务总局关于企业固定资产加速折旧所得税处理有关问题的通知》(国税发[2...

-

谈所得税应税项目所得和免税项目所得的相互抵减

同一个企业既有所得税的应税项目所得,又有免税项目所得,如一个工业生产企业,同时办了个农庄从事农产品种植,工业生产是应税所得,农业种植是免税所得,按照国税函2010年148号文件规定,二个所得“桥归桥、路归路”,互有盈亏是不能抵减的。2014版的所得税年度申报表,有一个最大政策变动点,废了148号文件,给法人所得税“一个法人、一个所得”规则正了名,立了规。在2014版的所得税年度申报表颁布时,通过政策宣讲、填表说明解释等,初步明确了“应税项目所得和免税项目所得盈亏可相互抵减”这个政策口径。 但由于各种原...

-

企业所得税税收优惠整理(免税、减税、加计扣除、三免三减半等)

企业所得税法的税收优惠方式包括免税、减税、加计扣除、加速折旧、减计收入、税额抵免等。(重点掌握有比例、有限额的) 一、免税收入 二、免征与减征优惠 1.从事农、林、牧、渔业项目的所得(交叉出题) (1)企业从事下列项目的所得,免征企业所得税: ③中药材的种植; ⑧远洋捕捞。 企业根据委托合同,受托对符合规定的农产品进行初加工服务,其所收取的加工费,可以按照农产品初加工的免税项目处理。 (2)企业从事下列项目的所得,减半征收企业所得税(交叉出题): ①花卉、茶...

-

企业所得税优惠政策及备案事项汇集

一、汇算清缴时才能享受的所得税优惠事项 以下11项优惠政策在预缴时不能享受,只能在年度汇算清缴时享受,同时履行备案手续 序号 减免项目及代码 政策概述 1 投资于种子期、初创期科技型企业的创业投资企业按投资额的一定比例抵扣应纳税所得额 减免性质代码04024509 公司制创业投资企业采取股权投资方式直接投资于种子期、初创期科技型企业满2年(24个月,下同)的,可以按...

-

小型微利企业所得税优惠政策解析(附案例与填报注意事项)

政策规定 为进一步支持和鼓励小型微利企业发展,《关于扩大小型微利企业所得税优惠政策范围的通知》(财税〔2017〕43号)和《国家税务总局关于贯彻落实扩大小型微利企业所得税优惠政策范围有关征管问题的公告》(国家税务总局公告2017年第23号)规定,自2017年1月1日至2019年12月31日,将小型微利企业的年应纳税所得额上限由30万元提高至50万元,对年应纳税所得额低于50万元(含50万元)的小型微利企业,其所得减按50%计入应纳税所得额,按20%的税率缴纳企业所得税,并且无论查账征收方式还是核定征收...

-

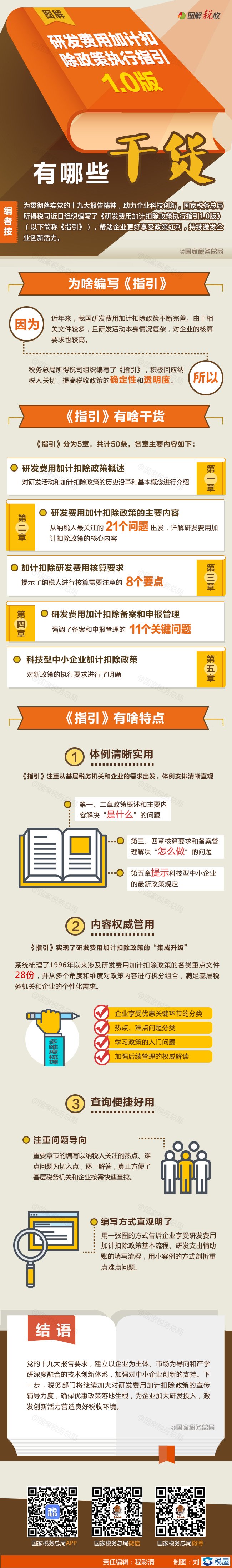

研发费用加计扣除政策执行指引(1.0版)

研发费用加计扣除政策执行指引(1.0版) 目录 一、研发费用加计扣除政策概述 (一)政策沿革 (二)政策调整 (三)研发活动的概念 (四)研发费用加计扣除的概念 二、研发费用加计扣除政策的主要内容 (一)研发费用的费用化和资本化处理方式 (二)研发费用加计扣除可以与其他企业所得税优惠事项叠加享受 (三)负面清单行业的企业不能享受研发费用加计扣除政策 (四)七类一般的知识性、技术性活动不适用加计扣除政策 (五)创意设计活动发生的相关费用可以享受加计扣除政策 (六)研发费用归集的会计核算、高新...

-

企业所得税汇算清缴与季度预缴可享受的优惠事项

汇算清缴时才能享受的所得税优惠事项 以下9项优惠政策在预缴时不能享受,只能在年度汇算清缴时享受,同时履行备案手续。 开发新技术、新产品、新工艺发生的研究开发费用加计扣除 企业为开发新技术、新产品、新工艺发生的研究开发费用,未形成无形资产计入当期损益的,在按照规定据实扣除的基础上,按照研究开发费用的50%加计扣除;形成无形资产的,按照无形资产成本150%摊销。对从事文化产业支撑技术等领域的文化企业,开发新技术、新产品、新工艺发生的研究开发费用,允许按照税收法...

-

企业所得税优惠政策及文件依据(截止2017年12月)

一、国债利息收入、铁路建设及地方政府债券利息收入和权益性投资收益 (一)国债利息收入 根据《中华人民共和国企业所得税法》第二十六条及《中华人民共和国企业所得税法实施条例》第八十二条规定:国债利息收入为免税收入,国债利息收入是指企业持有国务院财政部门发行的国债取得的利息收入。 根据《国家税务总局关于企业国债投资业务企业所得税处理问题的公告》(2011年第36号)的规定:企业取得的国债利息收入,免征企业所得税,具体按以下规定执行: 1、企业从发行者直接投资购买的国债持有至到期,其从发行者取得的国债利息...

-

外商以利润再投资暂不征税,要满足这4点要求

2018年1月2日,国家税务总局发布2018年第3号公告,对境外投资者以分配利润直接投资暂不征收预提所得税政策有关执行问题作出明确。3号公告进一步落实和细化了国发〔2017〕39号文件和财税〔2017〕88号文件,标志着外商再投资递延纳税优惠政策彻底落地。专家表示,这一鼓励扩大投资的税收优惠政策很受外商欢迎。2017年11月,我国实际使用外资金额达1249.2亿元,同比增长90.7%。 最新统计数据显示,2017年1月~11月,我国高技术业吸收外资延续良好增长态势。其中,信息服务业实际使用外资同比增长16...

-

莫把“假研发” 同“真研发”混淆

“我们确实是用于研发而发生的费用,为什么税务局不让税前加计扣除呢?”一些企业误以为将专利技术应用于新产品的测试活动属于研发费用加计扣除的范围,但其实研发费加计扣除文件对可以加计扣除的研究开发活动做了明确的限定。《财政部、国家税务总局和科技部关于完善研究开发费用税前加计扣除政策的通知》(财税〔2015〕119号)第二条规定,对某项科研成果的直接应用,如直接采用公开的新工艺、材料、装置、产品、服务或知识等,不适用税前加计扣除政策。 某基层国税局在对研发费加计扣除企业的专项核查中,发现某公司申请加计扣除的所...

-

企业所得税税收优惠

根据《中华人民共和国企业所得税法》及实施条例等规定,纳税人可以依法享受诸如享受免税收入、减计收入、加计扣除等多项税收优惠,其中,常见的税收优惠如下 1、国债利息收入 企业持有国务院财政部门发行的国债取得的利息收入,为免税收入。 企业投资国债从国务院财政部门取得的国债利息收入,应以国债发行时约定应付利息的日期,确认利息收入的实现。企业转让国债,应在国债转让收入确认时确认利息收入的实现。 2、符合条件的居民企业之间的股息、红利等权益性投资收益 企业取得的符合条件的居民企业之...

-

所得税中特殊的优惠工具

企业所得税中,常见的优惠有对收入的减免、所得的减征和免征、税率优惠、加计扣除、抵减所得额、抵免税款等等,除了这些优惠外,还有一些特殊的优惠工具,虽然不是直接减税免税,但也会达到推迟纳税时点、免缴或少缴税款目的,给纳税人带来切切实实的好处。 一、分期确认所得 对一些特殊的交易事项,考虑到纳税人没有现金流入,税法给予了分期确认所得的优惠。如对居民企业非货币性资产对外投资,确认的非货币性资产转让所得,可在不超过5年期限内,分期均匀计入相应年度的应纳税所得额。在企业债务重组中,企业...

-

6个例子告诉你怎样才符合小微企业所得税优惠条件

听说小微优惠竟然比高新技术企业优惠力度更大,真的吗? 实例 某医药有限公司已取得高新技术企业资格,今年一季度申报时选择了享受小微企业税收优惠,多享受企业所得税减免1.44万元。 政策依据 《企业所得税法》法定税率为25%,现行小微企业执行的所得税征税率为10%,高新技术企业执行的征税率15%,小微企业执行的征税率比高新技术企业还低5%。 两个企业应纳税所得额仅相差0.4万元,要缴的企业所得税竟然相差4万多元,这是咋回事? 实例 某科技有限公司从业人员30人,资产总额3050万元,应纳税...