税收筹划最新政策 第8页

-

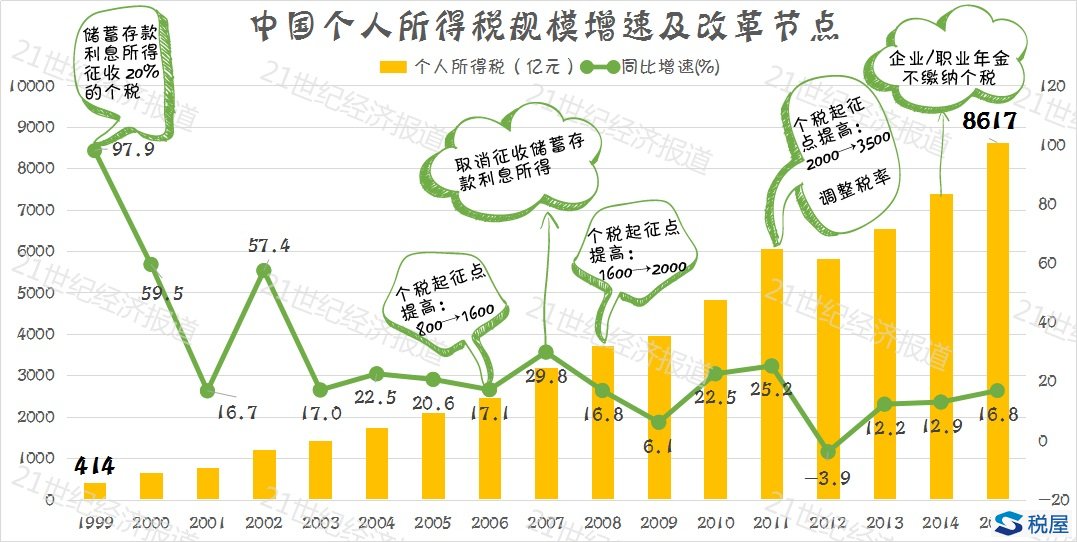

个税改革年入12万以上者或重点调节

制图/武亚新 国务院近日发文明确,实施财产性收入开源清障行动,实施收入分配秩序规范行动;进一步减轻中等以下收入者税负,同时适当加大对高收入者的税收调节力度,堵塞高收入者非正规收入渠道,发挥收入调节功能。 相关政策—— 国发[2016]56号 国务院关于激发重点群体活力带动城乡居民增收的实施意见 另有媒体称,个税改革将分三步走,高收入阶层未来多元化的劳动所得将作为增量因素考虑纳入综合所得,并由此统计个人所得税。年收入12万元以上的被称为高收入群体,在个税改革短期和...

-

高收入者将多交税 年薪多少引争议

国务院一则最新文件要求个人所得税改革(下称“个税”)要发挥收入调节功能,适当加大对高收入者的税收调节力度。 一时间,怎样来界定高收入者成为舆论热点,其中年薪12万元以上被认定为高收入者声音最大,这意味着这部分人群将是税务机关未来加大税收调节的重点对象。 不过,多位接受《第一财经日报》采访的专家认为年薪12万元并非是科学的高收入标准,国家也并未公布高收入者标准。综合和分类相结合的个税改革路径应是改革的焦点。 近日,国务院印发了《 关于激发重点群体活力带动城乡居民增收的实施意...

-

这也税,那也税,东也税,西也税。

民国时期,军阀混战,各地税收因为在近代转型中敞开大口横征暴敛,不啻苛政猛于虎,导致税种纷沓。这些“赋税的名字绝顶的聪明人也记不完”。 如开店要纳“营业税”,而亏本关店要交“歇业费”;摆地摊要纳“地皮捐”或“弹压捐”;食井水、安锅灶要纳税,合称“井灶捐”;家里若供有一个祖先堂,要纳“祠堂捐”或“大厅捐”;结婚要纳“新婚捐”;军民之间要纳“感情捐”;倒尿桶还要缴纳“粪捐”或“屎桶捐”,甚至死人也不放过,要交“棺材捐”。 据民国8年4月4日《民国日报》第7版载《...

-

年收入12万元成高收入群体,个税改革别误伤中产

国务院近日印发《关于激发重点群体活力带动城乡居民增收的实施意见》(以下简称《意见》)。《意见》要求,进一步减轻中等以下收入者税收负担,发挥收入调节功能,适当加大对高收入者的税收调节力度。 相关政策——国发[2016]56号 国务院关于激发重点群体活力带动城乡居民增收的实施意见 显然,提低控高仍然是收入分配制度改革的着力点,也是扩大中等收入群体、改善收入分配结构、增强社会财富分配合理性最有效的手段。不过,未来如果要加大对高收入者的税收调节力度,就会遇到一个非常现实的问题——我们该如何界定现在和未来的高收入者。...

-

增加居民收入, 国务院发文喊你“收红包”

(资料图)2014年4月11日,李克强总理到海口市工商局考察。获知注册资本登记制度改革后,当地注册企业井喷式增长,李克强说,什么是改革?改革就是最大限度调动老百姓的积极性,解放生产力。简政放权能够让百姓创业收入提高,生活成本降低,这“一高一低”就是政府应该做的事! 相关政策——国发[2016]56号 国务院关于激发重点群体活力带动城乡居民增收的实施意见 完善多劳多得、技高者多得的技能人才收入分配政策,引导加大人力资本投资,提高技能人才待遇水平和社会地位,大力弘扬新时期工匠精神,培养高水平大国工匠队伍,...

-

个税改革重磅来袭!重点调节年入12万以上高收入群体

国务院近日发文明确,实施财产性收入开源清障行动,实施收入分配秩序规范行动;进一步减轻中等以下收入者税负,同时适当加大对高收入者的税收调节力度,堵塞高收入者非正规收入渠道,发挥收入调节功能。 另有媒体称,个税改革将分三步走,高收入阶层未来多元化的劳动所得将作为增量因素考虑纳入综合所得,并由此统计个人所得税。年收入12万元以上的被称为高收入群体,在个税改革短期和中期目标阶段,这类人群是重点调节的人群。不过,真正的方案出台仍需时日。 相关政策 —— 国发[2016]...

-

税会法融合,三眼看世界

前言:2016年10月10日星期一晚上八点,厦门国家会计学院副教授、硕士研究生导师、财税小青椒陈爱华博士将和大家分享的内容是《税会法融合三眼看世界》。陈爱华老师主要跟大家交流学习会计、税法和公司法、合同法等经济法律的过程,以及对他们之间融合的看法。(本资料由今日闪亮骏粉211号张小旺根据录音整理,未经陈爱华教授审阅) 各位骏粉晚上好,我是陈爱华。很高兴今天晚上能够在这和各位骏粉交流一下我对税法、会计以及经济法的一些认识。可以说在税法或会计相关工作上,应该说相比群里面的很多人而言,我可能还是一个小青椒。我...

-

民发[2016]189号文:三部委明确慈善组织开展慈善活动年度支出“及格线”

民政部、财政部、国家税务总局近日出台《 关于慈善组织开展慈善活动年度支出和管理费用的规定》,其中明确慈善组织中具有公开募捐资格的基金会年度慈善活动支出不得低于上年总收入的70%。 民政部相关负责人解释说,慈善活动支出除了包括慈善组织直接资助给受益人的款物外,也包括提供慈善服务和实施慈善项目发生的人员报酬、志愿者补贴和保险,使用房屋、设备、物资发生的相关费用以及为管理慈善项目发生的差旅、物流、交通、会议、培训、审计、评估等费用。 同时,规定明确了慈善组织慈善活动支出和管理费用的列支原则、慈善活动支出...

-

关于“加速小微企业和规模以上个体工商户全面建账核算,促进小微企业和个体经济健康发展”建议的答复(摘要)

关于“加速小微企业和规模以上个体工商户全面建账核算,促进小微企业和个体经济健康发展”建议的答复(摘要) 一、关于加快推进小微企业和规模以上个体工商户建账建制,健全会计核算 为提高小企业会计信息质量、改进和加强小企业内部管理,我部于2011年10月18日制定颁布《 小企业会计准则》( 财会〔2011〕17号),要求自2013年1月1日起在全国小企业范围内施行,鼓励小企业提前执行。与此同时,为确保小企业会计准则贯彻实施到位,2011年10月26日,我部与工业和信息化...

-

关于“调整地方出口退税分担比例”建议的答复(摘要)

关于“调整地方出口退税分担比例”建议的答复(摘要) 对出口产品实行退税是国际通行做法,符合世贸组织规则。出口退税政策的实施,对增强我国出口产品的国际竞争力,扩大出口,增加就业,保证国际收支平衡,促进国民经济持续快速健康发展发挥了重要作用。 为深化财税体制改革,理顺中央与地方收入划分,促进外贸稳定发展,2015年2月,国务院下发了《 关于完善出口退税负担机制有关问题的通知》( 国发〔2015〕10号),进一步完善出口退税中央和地方负担机制,明确自2015年1月1日起...

-

税收改革“组合拳”带来什么

“营改增”是深化财税改革的“重头戏”,也是深化国税、地税征管体制改革的“信号源”。自2015年11月《深化国税、地税征管体制改革方案》(以下简称《方案》)印发近一年以来,税收政策“组合拳”频频亮相,税改红利初步显现。其中,全面推开“营改增”试点作为落实《方案》的“助推器”,通过深化国地税合作、简政放权,加速税制改革向纵深推进。 随着各项改革递次落地,纳税人办税负担有效减轻。殷刚 摄 1.“营改增”:新模式 新挑战 【数据】 今年1~8月份,河南国税系统...

-

“营改增”:掀开税改新篇

全面实施“营改增”试点改革,意味着实行三十余载的营业税和增值税并行征收的格局宣告结束,流转税制重大结构转换基本完成,开启了税收发展新阶段,在中国税收改革和发展的历史上具有里程碑意义。 自1994年以来,增值税制改革的路径一直围绕着“转型”与“扩围”展开。先前增值税制改革在这两方面都取得了一定的进展,但仍没有彻底完成。“营改增”本质上是增值税对营业税的替代,是税制的结构转换,这是由营业税与增值税不同的运行机理和税制建设内在规律所决定的,是历史必然的过程,标志着流转税制结构格局的重塑。摒弃营业税,既...

-

地税代征社保费是大势所趋

根据财政部决算数据,2014年,社会保险基金规模超4万亿,比上年增长12.4%,约占当年全年税收收入的近一半。如此大的规模,征管部门的责任显得特别重大。据悉,目前我国社会保险费征收主要分为社会保障经办机构征收和地税部门征收两种情况。 根据税务总局早前发布的通知,目前有地税部门征收社保费的省份已经超过17个,其中宁波、厦门等也由地税部门代征。随着“营改增”全面推广,营业税作为地税部门主要的征管工作取消后,地税职能也将迎来新的调整。而关于未来地税能否全面征收社保费的讨论也提上日程。...

![国发[2016]56号文:国务院印发《关于激发重点群体活力带动城乡居民增收的实施意见》](http://shuijihua.com/zb_users/upload/2021/03/20210303140042_64753.jpg)