公司税筹方案 第17页

-

营改增后,建企签包工包料,还是包工,哪种更节税?

一、包工包料合同,是施工企业的上上策 营改增以后,建筑业增值税的税率是11%,我们签包工包料合同,我们给业主上交的税是11%,材料费可以抵扣17%,材料费按60%计算,60%17%,是10.2%,所以营改增以后材料费可以抵扣10.2%,但是我们给业主开发票是11%,11%减掉10.2%,我们只交0.8%的税,0.8%的税比营改增之前3%的税,降低了2.2%的税,只从材料费来看,营改增之后,签包工包料合同,税降低了2.2%。 人工费,营改增之后是很难抵扣的,人工费在20-30%,人工费按30%来算,总包给业主开票...

-

子公司变身分公司,营改增后几种方式如何选择?

为满足经营需要,优化资源配置,企业集团可能将现有的管理模式由母子公司变更为总分公司。本文对母子公司变更为总分公司的不同方式及主要财务处理进行分析(假设为全资子公司,每种方式均满足该方式下的相关法律条件)。 方式一:注销子公司后新设分公司 此方式下,企业先注销子公司,再以子公司原有资产组建分公司。 子公司注销时,应进行清算并分配剩余财产。子公司应将整个清算期作为一个独立的纳税年度进行企业所得税纳税申报,并将全部资产可变现...

-

"营改增"—施工企业合同条款筹划

2016年5月1日将全面实施“营改增”政策,政策的实施离不开纳税人对外从事应税行为之合同约定。就施工企业而言,如何在对外签订的合同中,约定相关“营改增”内容,将影响施工企业“营改增”后的税负水平,考虑到整个建筑业属于微利行业,一般利润率水平在2%-3%左右,若某施工企业因“营改增”导致税负增加,该企业将可能陷入亏损困境。此外,关于“营改增”,如果没有约定或约定不明、矛盾,将导致大量纠纷,影响施工企业的正常经营。 关于“营改增”施工企业所涉合同到底如何约定,本文首先从《营业税改征增值税试点实施办法》(以下简称《...

-

筹划专家的“完美筹划”

有这么一个在企业管财务的副总,姑且叫他丁总吧,一直对税务筹划专家好奇得很,心想,这些专家凭啥一节课敢收人上万块钱,难不成真有这么牛?这不,他正好有个机会,代表公司参加了一次由著名税务筹划专家讲授的税务筹划培训课。 要说这著名专家上课,还真是有那么一套套的,上来就先放个狠话:“各位可能觉得我这一节课收费上万有点儿贵对吧?不过没关系,等上完课,要是有谁觉着贵,这钱花得不值当,直接找我,我私人给你们退款!” 这丁总本来没啥劲头,可听专家这狠话一撂,立马来了精神。丁总听着这...

-

甲供工程“营改增”后增值税税收筹划与核算

一、背景条件: 1.“营改增”后的新工程; 2.建设方没有简易计税方法的选择权; 3.施工方作为一般纳税人为甲供工程提供的建筑服务,可以选择适用简易计税方法计税; 4. 施工方作为一般纳税人选择适用简易计税方法计税时,可以开具增值税专用发票。(依据是《营业税改征增值税试点实施办法》第五十三条 纳税人发生应税行为,应当向索取增值税专用发票的购买方开具增值税专用发票,并在增值税专用发票上分别注明销售额和销项税额。属于下列情形之一的,不得开具增值税专用发票:(一)向消费者个人销售服务、无形资产或者不动产。(...

-

“营改增”全面推开后建设单位与建筑企业的双赢税收筹划

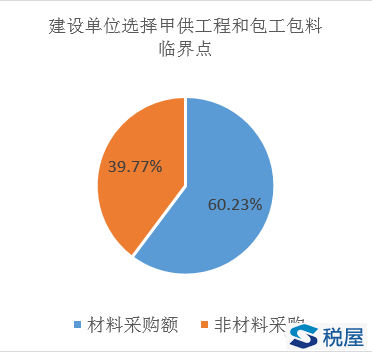

营改增全面推开后,通常情况下,建筑企业和建设单位均可以降低税负;但因建筑服务存在不同计税方法、主要材料采购主体的区别,双方税负降低的幅度会有所不同,既存在建设单位和建筑企业无争议共赢区间,也存在一方相对有利的选择。了解不同情况下的税收筹划平衡点,对于双方洽谈与签署工程合同、实现双赢很有必要。 一、建设单位工程发包方式筹划 假若制造企业(建设单位)购买的建筑安装工程服务含税额为1,其中可以取得17%增值税专用发票的材料含税额为A,该企业在什么情况下适宜包工包料、什么情况下适宜甲供工程(由甲方自行采购主要材料...

-

税收筹划大师的“手段”

【题注】这年头,筹划大师是满天飞舞的,可是很多人真知道这大师们的“手段”么?今天大世就带大家来窥上一角。欢迎大家加大世微信:h15255655661. 筹划大师的“手段” ——《郑大世涉税诉讼案例集》 合肥晨阳橡塑有限公司与长丰地税稽查局行政诉讼案因其中稽查局权限问题在圈子里可以说是闹的沸沸扬扬,大世自己其实也早想写下这个案子了。不过和圈内大佬们眼光的高大上不同,咱还是比较关心案件中实打实的实体问题,而这个案子里涉及的企业违法事实可以说是,把业内一直以来,一些筹划大师们那秘不外...

-

“营改增”后,企业还要一直免费占用老板的房产吗?

企业的办公用房一直免费占用着老板个人的房产,从没付过房租,似乎没有什么不妥,但今天我想为企业和老板个人算几笔税账: 假设条件:公司的办公用房属老板个人住房,老板需要从公司分红120万,假定企业所得税率为25%,当地增值税起征点为2万元/月,忽略印花税。 第一种情况: 公司不付老板租金,一次性给老板分红120万。公司和老板一共承担的税款总额为64万,综合税负为53.3%: 老板应缴个人所得税=120×20%=24万(股息...

-

从一个增值税案例看纳税筹划

案例:冀华水泥厂为增值税一般纳税人,该企业自备运输车队,在销售水泥的同时,为房地产及建筑业大客户免费提供送货上门服务,当期销售水泥取得销售收入11700万元(含税),自备运输车队送货上门服务发生运输和装卸搬运费用均为500万元。 筹划:如果按照该案例的方案,提供的免费运输服务,需要视同销售计算缴纳增值税。但如果将合同修改为运输及装卸搬运费向客户单独收费,比如销售水泥价款为9360万元(含税),运输费价款为1110万元(含税),装卸搬运价款为1230万元(含税),合计11700万元(含税)。这样,该企业当期销售...

-

财产转让所得与资产损失的配比能降税负,你知道吗?

2015年11月,甲公司通过股东会决议,将位于A地块36 000平方米工业用地向乙公司投资。经资产评估机构评定,并由甲、乙双方协商一致,土地作价1 200万元,股权比例占70%.该土地于2012年12月购入,入账价值380万元,在“无形资产”科目核算,预计使用年限50年。至2015年12月,按直线法摊销金额22.80万元,账面净值=380-22.80=357.20(万元)。转让土地所得金额=1 200-357.20=842.80(万元)。土地权属变更及股权变更登记将在2015年12月办理完毕。 甲公司...

-

“营改增”企业有形动产处置的纳税筹划

摘要 实施“营改增”后 ,有些企业由于原有的有形动产的进项税额无法抵扣、税率提高、人工成本不准抵扣等原因可能使很多“营改增”企业初期税负明显增加。本文结合企业发展需要和资产更新改造,就企业处置原有的有形动产的纳税筹划进行分析。 关键词 “营改增”;有形动产;纳税筹划 依据现行增值税抵扣政策,“营改增”企业原有的有形动产,其进项税额不能抵扣,但若要处置这些资产,如果采取销售方式,可以按3%的税率减按2%计算交纳增值税;如果进行租赁,则适用简易征收方法即3%的税率。而新购建的有形动产,一般以17%...

-

税收筹划要当心 这样的“馊主意”会害了你!

在市场经济环境下,对于追求价值最大化的现代企业来说,如何使企业允许的范围内尽可能降低税负,是企业税收筹划的重心所在。因此,税收筹划理所当然地成为企业经营管理的一个重要组成部分。然而,目前涉税中介机构给企业提供的税收筹划服务良莠不齐,有些看似高明,却存在很大的涉税风险,其中不乏一些“馊主意”。 近日,笔者参与对某外资汽车销售企业M公司的税收检查的过程中,发现M公司主营业务为批发、销售境外母公司生产的汽车,其在境内有多个经销商,企业为了激发经销商的积极性,每年都会推出各种名目的奖励活动,经销商将这种奖励定...

-

商业合同签订中的8个节税秘密

编者按:日常经营行行为中,最为常见的就是签署商业合同,然而,很多经营者并没有意识到合同与纳税内在的联系,更没有通过优化涉税条款进行节税筹划。华税在多年的税法服务过程中,发现很多税务难题以及税务争议都是没有处理好合同中的涉税条款引发的。本期华税结合商业合同八大基本条款,对其中的涉税问题予以分析,并给出节税筹划的建议。 纳税义务的发生是由相关交易及性质决定的,商业交易以及性质的确定表现为一些列的商业合同的签署。根据《合同法》,商业合同一般包括以下条款:(一)当事人的名称或者姓名和住所;(二)标的;(三)数量;(四...