税计划网站 第768页

-

税总局发布增值税发票真伪查验攻略

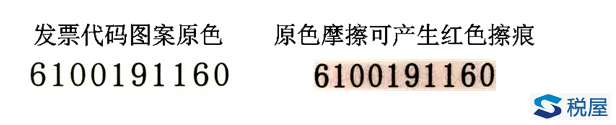

增值税发票防伪措施 (一)增值税专用发票 税务总局于2019年2月发布了《国家税务总局关于调整增值税专用发票防伪措施有关事项的公告》(国家税务总局公告2019年第9号),调整了增值税专用发票防伪措施。 1.防伪油墨颜色擦可变 (1)防伪效果 发票各联次左上方的发票代码使用防伪油墨印制,油墨印记在外力摩擦作用下可以发生颜色变化,产生红色擦痕(如下图所示)。 (2)鉴别方法 使用白纸摩擦票面的发票代码区域,在白纸表面以及发票代码的摩擦区域均会产生红色擦...

-

使用ETC卡消费的通行费,教你这样申报抵扣

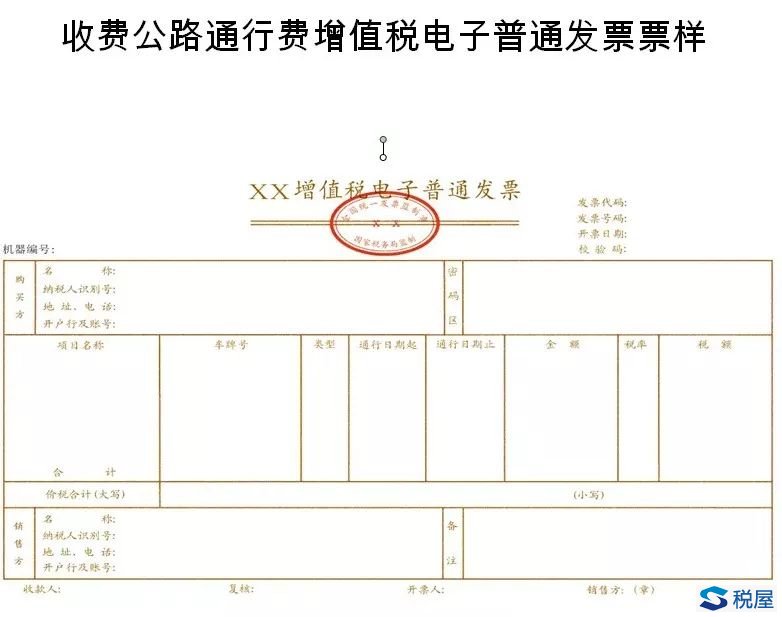

为了进一步深化收费公路制度改革,ETC改造正全面加速进行中~到2019年底,80%以上的高速公路将完成ETC改造工程。2020年起,逐渐取消全国高速公路省界收费站。 这段时间不少车主纷纷办理了ETC,但在使用ETC的过程中,很多车主都会遇到这样的问题: 使用ETC卡消费的通行费,怎么取得发票呢?怎么申报抵扣呢? 针对大家的疑问,小编特意整理了一份发票获取指引: 一、通行费电子发票式样 编码规则:通行费电子发票的发票代码为12位,编码规则:第1位为0,第2-5位代表...

-

实例解析向目标脱贫地区捐赠的税务处理

近期,《财政部、税务总局、国务院扶贫办关于扶贫货物捐赠免征增值税政策的公告》(财政部、税务总局、国务院扶贫办公告2019年第55号)和《财政部、税务总局、国务院扶贫办关于企业扶贫捐赠所得税税前扣除政策的公告》(财政部、税务总局、国务院扶贫办公告2019年第49号)相继发布,相关文件从税收政策导向上积极鼓励企业参加社会公益,特别是特定地区的扶贫济困工作,并对相关税务处理进行了明确。下面主要用实例进行说明: 某公司为增值税一般纳税人,2019年2月1日购入食品直接捐赠当地福利院,外购价格50000元,取得...

-

自然人如何代开增值税专用发票

自然人发生应征增值税的业务,可以向税务机关申请代开么?申请代开需要注意什么?让我们一起来看看吧~ Q1、哪些情形下自然人(即文件中的“其他个人”)可以代开增值税专用发票? 答:情形1:其他个人销售其取得的不动产,购买方不属于其他个人的,纳税人缴纳增值税后可以向税务局申请代开增值税专用发票。 情形2:其他个人出租不动产,承租方不属于其他个人的,纳税人缴纳增值税后可以向税务局申请代开增值税专用发票。 情形1,情形2详见《国家税务总局关于营业税改征增值税委托地税局代征税款和代开增值税...

-

房地产企业城镇土地使用税典型实务问答

城镇土地使用税对于房地产企业来讲虽然是小税种,但该税种税企争议较多。典型问题集中在起止时间如何确定和税收优惠政策把握两个方面。为此,智慧源针对上述问题进行梳理,形成如下问题问答,希望对您有所帮助。 一、城镇土地使用税起止时间如何确定? (一)关于起止时间税法是怎么规定的? 1、开始时间的规定 根据《财政部 国家税务总局关于房产税 城镇土地使用税有关政策的通知》(财税[2006]186号)第二条规定,应由受让方从合同约定交付土地时间的次月起缴纳城镇土地使用税;合同未约定交付土地时...

-

案例分析:这张增值税发票应该由谁来开具

最近,笔者遇到这样一个案例:某集团旗下路桥建筑公司A公司因长期亏损,于2016年申请,并由人民法院依法宣告破产。其剩余生产设备、技术人员由集团新设路桥公司B公司承接,其他未尽事宜由B公司托管。 A公司某跨省工程总价3亿元,营改增前已在工程所在地全额缴纳了营业税,但因建设单位工程变更等原因,仅在工程所在地开具了总金额2亿元的增值税发票,至今尚有总金额1亿元的增值税发票未向建设单位提供。 A公司宣告破产后,建设单位已将工程尾款全部支付给B公司,并要求B公司按照托管的要求,合理解决发票遗留问题。对此...

-

不同情形下增值税加计抵减政策的实务运用

《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号)文件第七条规定:“自2019年4月1日至2021年12月31日,允许生产、生活性服务业纳税人按照当期可抵扣进项税额加计10%,抵减应纳税额(以下称加计抵减政策)。” 在寥寥63个字数中,规定了执行期限、、适用范围、计算依据、实际作用。但实务中针对纳税人的不同情形又该如何具体操作?下面以实例进行说明: 1、抵减前的应纳税额等于零的,当期可抵减加计抵减额全部结转下期抵减; 某公...

-

年中跳槽了,个人所得税如何处理

导语 如果在年度中间选择换工作,或者选择在家中休息一段时间,暂时不上班,那么个人所得税应该如何处理?下面,申税小微就带大家来看看吧! 【问题一】更换了工作单位,新任职单位没有我的专项附加扣除信息,该怎么办? 【答】 您应当在入职的当月,填写并向扣缴义务人报送《扣除信息表》(纸质表或电子模板),或者可通过手机APP或互联网WEB网页填写后选择推送给扣缴单位,提醒新单位及时使用扣缴客户端软件,在专项附加扣除信息采集模块中,通过“下载更新”功能进行下载。 【问题二】我没有及时...

-

违约金要不要开票?不开票怎扣除?

1.北京市税务局:关于合同未履行收取的违约金是否缴纳增值税 问:采购方因中途取消合同(合同未履行))给销售方支付的违约金,销售方是否作为价外费用处理,是否需要缴纳增值税? 答:您好,您所述情形中,违约金不属于价外费用,不用缴纳增值税。 2.陕西省税务局:滞纳金需要开发票嘛 问:滞纳金需要开增值税普通/专用发票嘛?商户交租金交晚了几天,有滞纳金产生,需要开发票吗?要开的话税率是多少呢? 答:根据《中华人民共和国增值税暂行条例实施细则》(财政部 国家税务总局第50号令)第十...

-

员工以个人名义贷款给公司使用是否征收个人所得税等热点问题

1、个人自产自销蔬菜是否免征个人所得税? 答:农村税费改革试点期间,取消农业特产税、减征或免征农业税后,对个人或个体户从事种植业、养殖业、饲养业、捕捞业,且经营项目属于农业税(包括农业特产税)、牧业税征税范围的,其取得的“四业”所得暂不征收个人所得税。 文件依据:《财政部 国家税务总局关于农村税费改革试点地区有关个人所得税问题的通知》(财税〔2004〕30号) 2、个人所得税公积金扣除超过限额后如何计算? 答:根据《住房公积金管理条例》、《建设部 财政部 中国人民银行关于住房公...

-

竞得法院拍卖资产 替被拍卖方缴的税能否列支

核心观点 文章认为,买受人取得法院拍卖资产需替资产出售人承担的税费,根据会计制度和税收法律法规有关规定,是一种捆绑支出,是实际发生的与取得收入有关的、合理的支出,应允许其作企业所得税税前列支处理。 近期发生的一起网络司法拍卖案例,将与拍卖资产捆绑在一起的税费负担能否作税前扣除问题凸显出来,值得重视,笔者试从多角度分析求解。 事件:司法拍卖资产买受人代为承担税费 前不久,Y公司参加某县人民法院在淘宝网司法拍卖网络平台上举办的拍卖活动,通过公开竞价,以最高价拍得位于该县某工业区的一...

-

新版发票丢失了怎么办

过去如果发票丢失,应当于发现丢失当日书面报告税务机关,并登报声明作废,向税务机关提供刊登遗失声明的报刊版面。2019年7月31日,《国家税务总局关于公布取消一批税务证明事项以及废止和修改部分规章规范性文件的决定》(国家税务总局令第48号)发布,取消了发票丢失登报作废声明。《发票丢失了怎么办》一文也随之更新。 一、发票丢失了,现在是不是不用登报声明作废了? 是的,不需要登报声明作废了。 依据:《国家税务总局关于公布取消一批税务证明事项以及废止和修改部分规章规范性文件的决定》(国家税务总局...

-

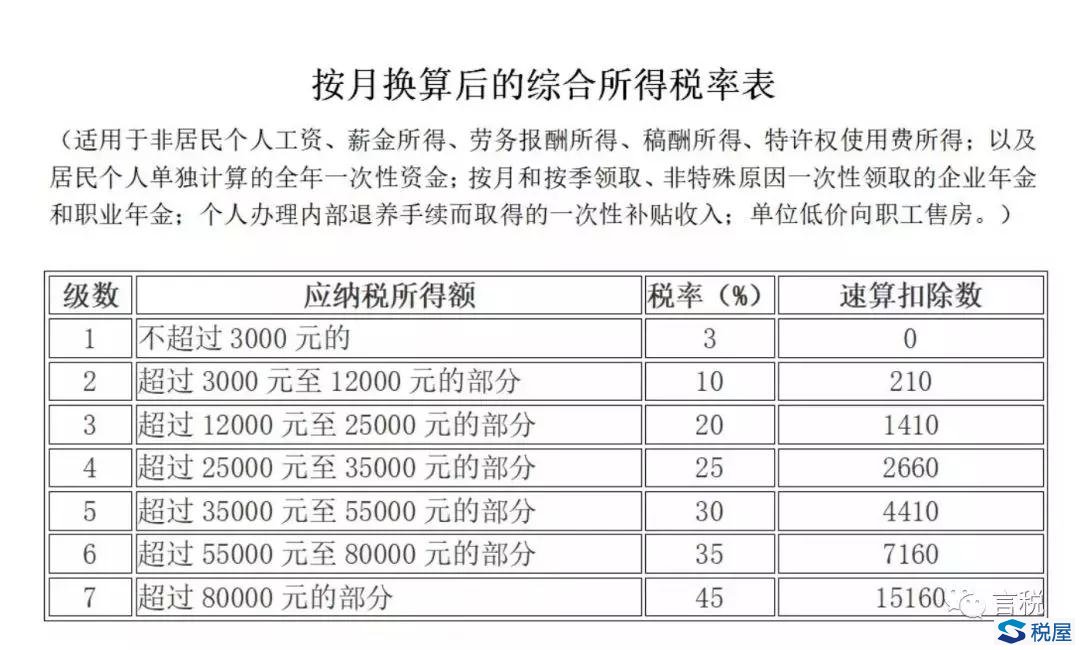

个税计算案例集锦(第五期)——其他扣除

其他扣除,包括个人缴付符合国家规定的企业年金、职业年金,个人购买符合国家规定的商业健康保险、税收递延型商业养老保险的支出,以及国务院规定可以扣除的其他项目,它可以在计算居民个人的综合所得应纳税所得额时扣除,对于取得经营所得的个人,没有综合所得的,计算每一纳税年度的应纳税所得额时,也可以扣除。 一、政策依据 《中华人民共和国个人所得税法》 《中华人民共和国个人所得税法实施条例》 《企业年金试行办法》(原劳动和社会保障部令第20号) 《事业单位职业年金试行办法》(国办发〔2...

-

承担他人税款不能税前扣除?

现实中企业为其他方承担税款的事例也并不少见,比如合同约定的是“到手价”(确保收款方的收益,相关税款由付款方包揽)条款、再如司法拍卖约定买受人额外承担拍卖转让环节的税款等等。关于此部分税款可否税前扣除,清一色的观点都是不可扣除,理由大多是《企业所得税法实施条例》第三十一条:“企业所得税法第八条所称税金,是指企业发生的除企业所得税和允许抵扣的增值税以外的各项税金及其附加”,认为替他人承担的税款不属于本企业发生的与取得收入有关的税金,不可以在企业所得税前扣除。 在阐述作者观点前,先来看个案例:甲公司分别从A...