财政部 税务总局公告2022年第15号 财政部 税务总局关于对增值税小规模纳税人免征增值税的公告

财政部 税务总局关于对增值税小规模纳税人免征增值税的公告

财政部 税务总局公告2022年第15号 2022-03-24

为进一步支持小微企业发展,现将有关增值税政策公告如下:

自2022年4月1日至2022年12月31日,增值税小规模纳税人适用3%征收率的应税销售收入,免征增值税;适用3%预征率的预缴增值税项目,暂停预缴增值税。

《财政部 税务总局关于延续实施应对疫情部分税费优惠政策的公告》(财政部 税务总局公告2021年第7号)第一条规定的税收优惠政策,执行期限延长至2022年3月31日。

特此公告。

财政部 税务总局

2022年3月24日

小规模纳税人增值税征收率优惠及免征一览表

(各行业增值税税率一览表(2021))

| 文 件 号 | 优 惠 期 | 摘 要 |

| 财政部 税务总局公告2020年第13号 | 2020.3.1—5.31 | 3%减按1% |

| 财政部 税务总局公告2020年第24号 | 延至2020.12.31 | 3%减按1% |

| 财政部 税务总局公告2021年第7号 | 延至2021.12.31 | 3%减按1% |

| 财政部 税务总局公告2022年第15号 | 延至2022.3.31 | 3%减按1% |

| 财政部 税务总局公告2022年第15号 | 2022.4.1—2022.12.31 | 3%的免征 |

小规模纳税人增值税销售额免征一览表

( 各行业增值税税率一览表(2021))

| 文 件 号 | 优 惠 期 | 月(季)销售额(含本数) |

| 财税[2017]76号 | 2018.1.1—2020.12.31 | 2万-3万 |

| 财税[2019]13号 | 2019.1.1—2021.12.31 | 10万(30万) |

| 财政部 税务总局公告2021年第11号 | 2021.4.1—2022.12.31 |

15万(45万) |

| 备注:优惠期重叠的,旧法优惠期未到期的,被后续新法废止。 | ||

一、免征增值税项目不可以开具专票,如果放弃免税优惠,可以按规定开具专票。

二、小规模3%应税项目全部免征后,是否可以延续前期解读的特别规定,可就某一笔开具专票应税,其他的开具普票或未开具发票的仍可享受免税?应有相应明确更严谨。

三、小规模的3%异地预缴,免征期间全部暂停,对应所属期确认免税期间。建筑服务的质保金,纳税义务是在实际收到时,如免征期间提前开票,就可享受免征优惠。

四、免税期间可不计提应交增值税,相应免征额计入销售额,相应带入企业所得税的收入总额。

假设小规模纳税人500万销售额,免征增值税15万。假设为小型微利企业应纳税所得额不超100万的,免征的15万部分应交企业所得税3750元。

五、连续四个季度超500万的,要登记为一般纳税人后不得享受优惠。

假设,甲公司为小规模纳税人,2021年第四季度销售额45万、2022年第一、二、三季度分别为150万、200万、800万,连续四个季度超500万。

甲公司应于2022年10月申报期结束后15日内,办理一般纳税人登记。

2022年第一、二、三季度的销售额可以享受免征,自一般纳税人有效期起不得享受以上免征优惠。

来源:税白天下 罗老师 2022.3.24

免征增值税,小规模纳税人税负是升还是降

3月24日下午,财政部和国家税务总局印发《关于对增值税小规模纳税人免征增值税的公告》(财政部 税务总局公告2022年第15号,以下简称“新政”),随后国家税务总局印发《关于小规模纳税人免征增值税等征收管理事项的公告》(国家税务总局公告2022年第6号),一石激起千层浪,财税界沸腾了,纷纷转发并解读。

新政字数虽少,内容却很丰富:

1.新政适用的纳税人仅限于增值税小规模纳税人,包括公司制企业、个人独资企业、合伙企业、个体工商户和其他个人;

2.新政适用的时间为纳税义务发生时间在2022年4月1日至12月31日,若纳税义务发生时间在2022年3月31日前的,则应按照此前相关政策规定执行。

3.在2022年4月1日至12月31日的应税行为不受月销售额15万元(季度销售额45万元)的限制,符合条件均可以享受免征增值税待遇。

4.免征增值税的前提条件是开具普通发票,凡开具专用发票的不得免征增值税。

5.免征增值税的征收率条件仅适用于征收率为3%的纳税项目,如小规模纳税人销售/出租不动产等适用5%征收率的项目不得免征增值税。

6.2022年3月31日前小规模纳税人取得适用3%征收率的应税销售收入或预征增值税项目,仍减按1%征收率征收/预征增值税。

但新政的实施对小规模纳税人税负的影响到底是怎样呢?纳税人税负升还是降?

首先,2022年3月31日前,小规模纳税人取得应税收入已按1%征收率征收增值税,依据的仅是发票系统的选择,并无正式文件,但已既成事实,不予追溯调整。

其次,新政对小规模纳税人税负的影响取决于纳税人的客户群体,如果客户群体是行政事业单位、小规模纳税人或消费者,客户没有增值税专用发票的开具要求,纳税人可以开具普通发票或者不开具发票,从而享受免征增值税优惠,税负下降。

再次,如果客户群体为增值税一般纳税人,随着征管改革的深入,纳税人对增值税专用发票的要求程度很高,凡业务均要求增值税专用发票,纳税人只能开具增值税专用发票,从而不能享受免征增值税优惠,税负不降反升。

第四,纳税人既有普通发票的开具又有专用发票的开具,应分别享受免征增值税优惠和按照3%缴纳增值税,税负的变化则在于普通发票和专用发票的开具比例,开具普通发票税负不发生变化(月销售额10万元以下)或者降低1%(月销售额10万元以上),专用发票税负上升2%。

最后,开具增值税专用发票不得免征增值税的立法本意在于增值税抵扣链条的完整,杜绝出现一方因免税而未纳税,而另一方抵扣增值税的现象。但与《国务院关于落实<政府工作报告>重点工作分工的意见》(国发[2022]9号)中坚持阶段性措施和制度性安排相结合,减税与退税并举的精神不符。

综上,新政的实施与《财政部 税务总局关于延续实施应对疫情部分税费优惠政策的公告》(财政部 税务总局公告2021年第7号)相比较,虽然名为免税,但纳税人获得感不足,不能切实享受到政府的减税降费红利。

来源:问税问我 2022.04.07

之前的政策衔接规定——

财政部 税务总局公告2021年第11号 财政部 税务总局关于明确增值税小规模纳税人免征增值税政策的公告

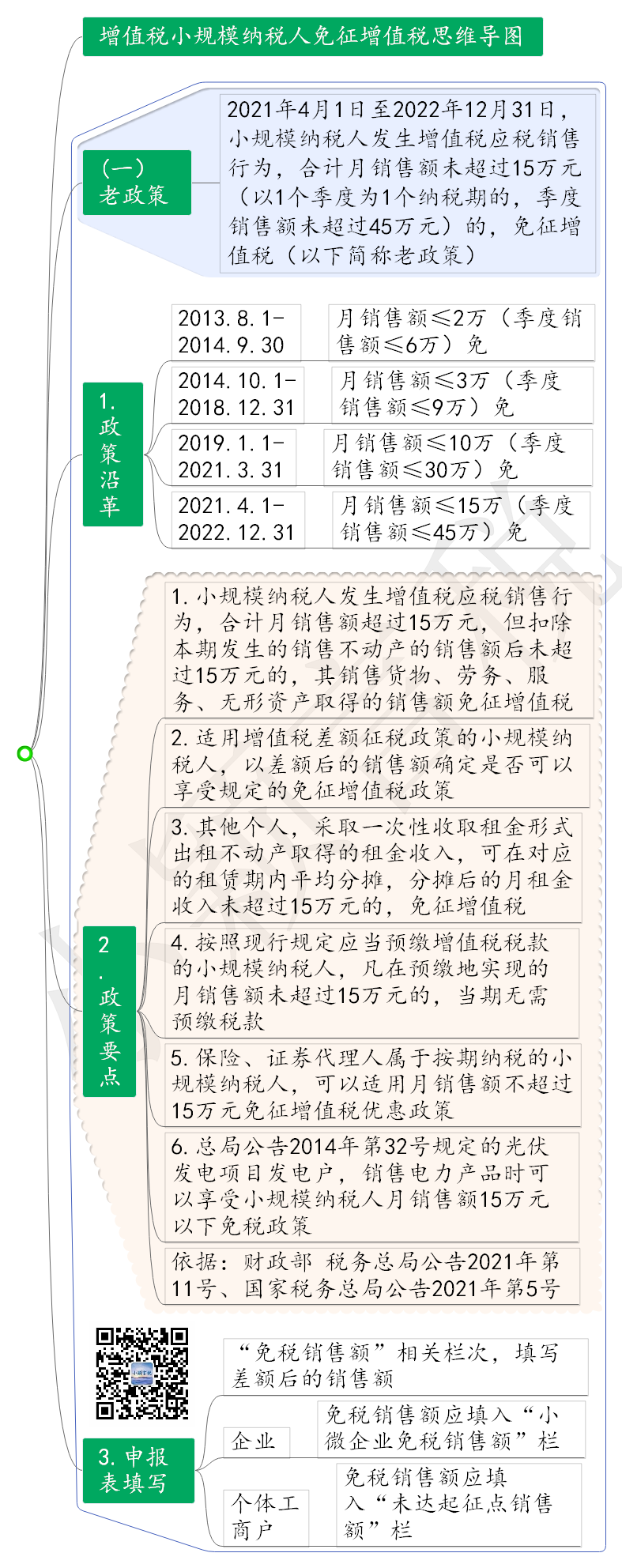

【自2021年4月1日至2022年12月31日,对月销售额15万元以下(含本数)的增值税小规模纳税人,免征增值税。】

国家税务总局公告2021年第5号 国家税务总局关于小规模纳税人免征增值税征管问题的公告

【一、小规模纳税人发生增值税应税销售行为,合计月销售额未超过15万元(以1个季度为1个纳税期的,季度销售额未超过45万元,下同)的,免征增值税。

小规模纳税人发生增值税应税销售行为,合计月销售额超过15万元,但扣除本期发生的销售不动产的销售额后未超过15万元的,其销售货物、劳务、服务、无形资产取得的销售额免征增值税。

二、适用增值税差额征税政策的小规模纳税人,以差额后的销售额确定是否可以享受本公告规定的免征增值税政策。

《增值税纳税申报表(小规模纳税人适用)》中的“免税销售额”相关栏次,填写差额后的销售额。】

小规模纳税人15万元以下免征增值税的十个问题

小规模纳税人季度销售额45万以下都能免税吗?

咨询:

按季纳税的小规模纳税人本季度自开普通发票销售额不超过45万元,加上代开的专用发票销售额超过45万元,自开普通发票的部分能否享受免征增值税优惠?

答复:

按季纳税的小规模纳税人以包括销售货物、劳务、服务、无形资产在内的应税行为合并计算销售额,判断是否达到45万元免税标准,其中包括开具增值税专用发票的销售额、开具增值税普通发票的销售额以及未开具发票的销售额。

因此,提问中所述情况不能享受免征增值税优惠政策。

来源:国家税务总局政策法规司 时间:2021年08月03日

重庆公司注册 重庆iso体系认证公司 重庆公司实缴代办 重庆知识产权实缴代办版权声明

本网站法规等文章来源均来自互联网,如发现法规错误欢迎指证,本站一定严肃对待,第一时间做出修改。谢谢大家

本文链接:http://shuijihua.com/2022fagui/8525.html