财政部 税务总局公告2020年第8号 财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告[延长期限]

财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告[延长期限]

财政部 税务总局公告2020年第8号 2020-02-07

税屋提示——

1.依据财政部 税务总局公告2021年第7号 财政部 税务总局关于延续实施应对疫情部分税费优惠政策的公告,本法规规定的税收优惠政策凡已经到期的,执行期限延长至2021年3月31日。

2.依据财政部 税务总局公告2020年第28号 财政部 税务总局关于支持疫情防控保供等税费政策实施期限的公告,本公告规定的税费优惠政策执行至2020年12月31日。

为进一步做好新型冠状病毒感染的肺炎疫情防控工作,支持相关企业发展,现就有关税收政策公告如下:

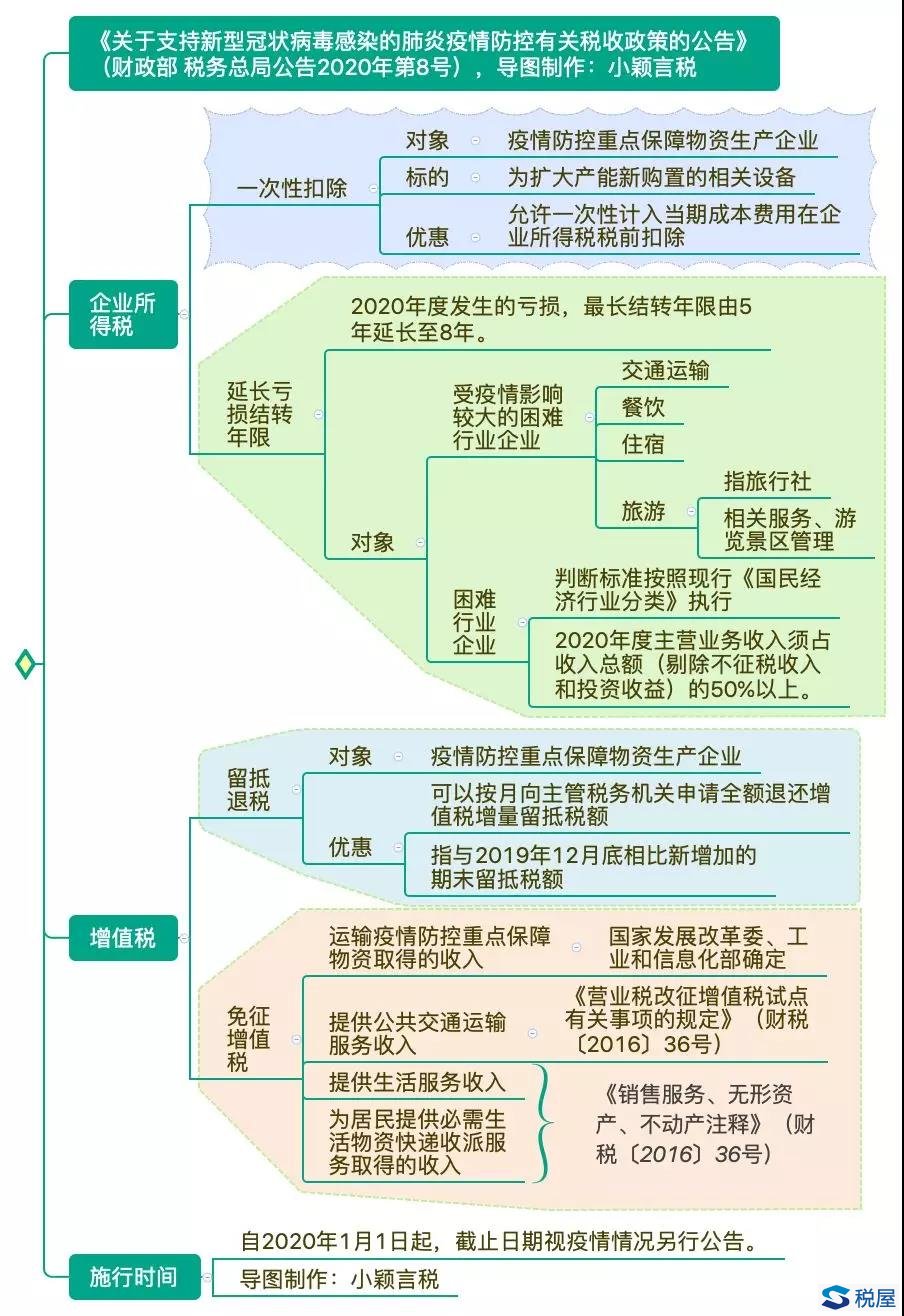

一、对疫情防控重点保障物资生产企业为扩大产能新购置的相关设备,允许一次性计入当期成本费用在企业所得税税前扣除。

【钦光点评:相对于《财政部 税务总局关于设备、器具扣除有关企业所得税政策的通知》(财税[2018]54号),本公告取消了“符合条件企业的相关设备一次性计入当期成本费用在企业所得税税前扣除”的500万元的金额限制。】

二、疫情防控重点保障物资生产企业可以按月向主管税务机关申请全额退还增值税增量留抵税额。

本公告所称增量留抵税额,是指与2019年12月底相比新增加的期末留抵税额。

【钦光点评:

1、相对于《财政部 税务总局 海关总署关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号),本公告取消了“允许退换的增量留抵税额”对“进项构成比例”及“退还比例”的限制,实行全额增量留底税额退税。原39号公告规定“允许退还的增量留抵税额=增量留抵税额×进项构成比例×60%”;

2、本次公告所称的增量留抵税额,是指与2019年12月底相比新增加的期末留抵税额;原39号公告所称的增量留抵税额,是指与2019年3月底相比新增加的期末留抵税额;

3、本次公告所称的增量留抵税额退还,可以按月申请;原39号公告所称的增量留抵税额退还,必须以6个月为一个申请周期。】

本公告第一第、第二条所称疫情防控重点保障物资生产企业名单,由省级及以上发展改革部门、工业和信息化部门确定。

三、对纳税人运输疫情防控重点保障物资取得的收入,免征增值税。

疫情防控重点保障物资的具体范围,由国家发展改革委、工业和信息化部确定。

【钦光点评:免征逆行者运输收入的增值税,最大的问题是增值税免征了,其与此相关的进项税额如何处理?

免征增值税意味着相关的进项税额不得抵扣,这对纳税人是个难题,改为“不征收增值税”更合适。

毕竟,“免征增值税”属于“应征而不征,对应的进项税额不得抵扣,而“不征收增值税”属于非应税收入,其对应的进项税额可以继续抵扣,天壤之别。】

四、受疫情影响较大的困难行业企业2020年度发生的亏损,最长结转年限由5年延长至8年。

困难行业企业,包括交通运输、餐饮、住宿、旅游(指旅行社及相关服务、游览景区管理两类)四大类,具体判断标准按照现行《国民经济行业分类》执行。困难行业企业2020年度主营业务收入须占收入总额(剔除不征税收入和投资收益)的50%以上。

【钦光点评:扶持因疫情经营受影响较重的行业,税收政策先行,延长亏损弥补期限,变相减税。】

五、对纳税人提供公共交通运输服务、生活服务,以及为居民提供必需生活物资快递收派服务取得的收入,免征增值税。

【钦光点评:扶持疫情中服务民生的重点行业及企业。】

公共交通运输服务的具体范围,按照《营业税改征增值税试点有关事项的规定》(财税〔2016〕36号印发)执行。

生活服务、快递收派服务的具体范围,按照《销售服务、无形资产、不动产注释》(财税〔2016〕36号印发)执行。

六、本公告自2020年1月1日起实施,截止日期视疫情情况另行公告。

财政部

税务总局

2020年2月6日

咨询:

我公司是主营企业培训,兼营广告推广服务,增值税一般纳税人。请问,我公司是否可以就同一个购买方,针对企业培训服务收入开具增值税普通发票(免税),从而享受生活服务优惠,而广告推广服务收入开具增值税专用发票?这样操作可以的吗?

回复:

不可以。

根据《税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(国家税务总局公告2020年第8号)第五条规定,对纳税人提供生活服务取得的收入,免征增值税。生活服务的具体范围,按照《销售服务、无形资产、不动产注释》(财税〔2016〕36号印发)规定执行,培训等非学历教育服务,属于生活服务的范围。

《国家税务总局关于明确二手车经销等若干增值税征管问题的公告》(国家税务总局公告2020年第9号)第五条规定,一般纳税人在享受增值税免税、减税政策后,按照《营业税改征增值税试点实施办法》(财税〔2016〕36号文件印发)第四十八条的有关规定,要求放弃免税、减税权的,应当以书面形式提交纳税人放弃免(减)税权声明,报主管税务机关备案。一般纳税人自提交备案资料的次月起,按照规定计算缴纳增值税。作为适用一般计税方法的增值税一般纳税人,你公司按照8号公告有关规定适用免征增值税政策的,不得开具增值税专用发票,可以开具增值税普通发票。

你公司可以就培训服务选择放弃免税,以书面形式提交纳税人放弃免(减)税权声明,报主管税务机关备案,并自提交备案资料的次月起,按照规定计算缴纳增值税并相应开具增值税专用发票。需要说明的是,一经放弃免税,应就培训服务全部放弃免税,不能以是否开具增值税专用发票,或者区分不同的销售对象分别适用征免税。

回复单位:国家税务总局惠州市惠城区税务局

回复时间:2021-02-01

| 项目 | 一般企业 | 部分先进制造业 | 先进制造业 | 疫情防控重点保障物资生产企业 |

| 文件依据 | 《关于深化增值税改革有关政策的公告》(财政部 税务总局 海关总署公告2019年第39号) | 《关于明确部分先进制造业增值税期末留抵退税政策的公告》(财政部 税务总局公告2019年第84号) | 《关于明确先进制造业增值税期末留抵退税政策的公告》(财政部 税务总局公告2021年第15号) |

《关于支持新型冠状病毒感染的肺炎疫情防控有关税收政策的公告》(财政部 税务总局公告2020年第8号) |

| 有效期 | 2019年4月起 | 2019年6月起 | 2021年4月起 | 2020年1月-2021年3月 |

| 增量留抵税额比算期 | 2019年3月31日 | 2019年12月底 | ||

| 政策执行起时间 | 2019年4月1日 | 2019年6月1日 | 2021年4月1日 | 2020年1月1日 - 2021年3月31日 |

| 进项构成比例 | 2019年4月至申请退税前一税款所属期内已抵扣的增值税专用发票(含税控机动车销售统一发票)、海关进口增值税专用缴款书、解缴税款完税凭证注明的增值税额占同期全部已抵扣进项税额的比重 | (不需要考虑) | ||

| 退税比例 | 60% | 100% | 100% | 100% |

| 退税公式 | 增量留抵税额*×进项构成比例×60% | 增量留抵税额*×进项构成比例 | 增量留抵税额*×进项构成比例 | 增量留抵税额 |

| 退税基本条件 | 自2019年4月税款所属期起,连续六个月(按季纳税的,连续两个季度)增量留抵税额均大于零,且第六个月增量留抵税额不低于50万元 | 可以自2019年7月及以后纳税申报期向主管税务机关申请退还增量留抵税额。 | 自2021年5月及以后纳税申报期向主管税务机关申请退还增量留抵税额 | 疫情防控重点保障物资生产企业可以按月向主管税务机关申请全额退还增值税增量留抵税额 |

| 其他条件限制 | 1.纳税信用等级为A级或者B级; 2.申请退税前36个月未发生骗取留抵退税、出口退税或虚开增值税专用发票情形; 3.申请退税前36个月未因偷税被税务机关处罚两次及以上; 4.自2019年4月1日起未享受即征即退、先征后返(退)政策。 |

无 | ||

| 资格判定 | 所有行业 | 《国民经济行业分类》中“非金属矿物制品”、“通用设备”、“专用设备”及“计算机、通信和其他电子设备”制造业。 生产并销售前12个月销售额占全部销售额的比重超过50%的纳税人。 |

《国民经济行业分类》中“非金属矿物制品”、“通用设备”、“专用设备”、“计算机、通信和其他电子设备”、“医药”、“化学纤维”、“铁路、船舶、航空航天和其他运输设备”、“电气机械和器材”、“仪器仪表”制造业 生产并销售上述行业销售额占全部销售额的比重超过50%的纳税人。 |

疫情防控重点保障物资生产企业名单,由省级及省级以上发改部门、工信部门确定 |

| 销售额比重根据纳税人申请退税前连续12个月的销售额计算确定;申请退税前经营期不满12个月但满3个月的,按照实际经营期的销售额计算确定。 | ||||

| 其他规定 | 纳税人出口货物劳务、发生跨境应税行为,适用免抵退税办法的,办理免抵退税后,仍符合本公告规定条件的,可以申请退还留抵税额;适用免退税办法的,相关进项税额不得用于退还留抵税额。 | |||

| 纳税人取得退还的留抵税额后,应相应调减当期留抵税额。再次满足退税条件的,可以继续向主管税务机关申请退还留抵税额。 规定有连续期间的,连续期间不得重复计算。 |

||||

| 以虚增进项、虚假申报或其他欺骗手段,骗取留抵退税款的,由税务机关追缴其骗取的退税款,并按照《中华人民共和国税收征收管理法》等有关规定处理。 | ||||

来源:凡人小站李欣 重庆公司注册 重庆iso体系认证公司 重庆公司实缴代办 重庆知识产权实缴代办

版权声明

本网站法规等文章来源均来自互联网,如发现法规错误欢迎指证,本站一定严肃对待,第一时间做出修改。谢谢大家

本文链接:http://shuijihua.com/2020fagui/6465.html