一:虚开发票

其中,与实际经营情况不符:

1、没有真实交易;

2、有真实交易,但开具数量或金额不符;

3、进行了实际交易,但让他人代开发票。

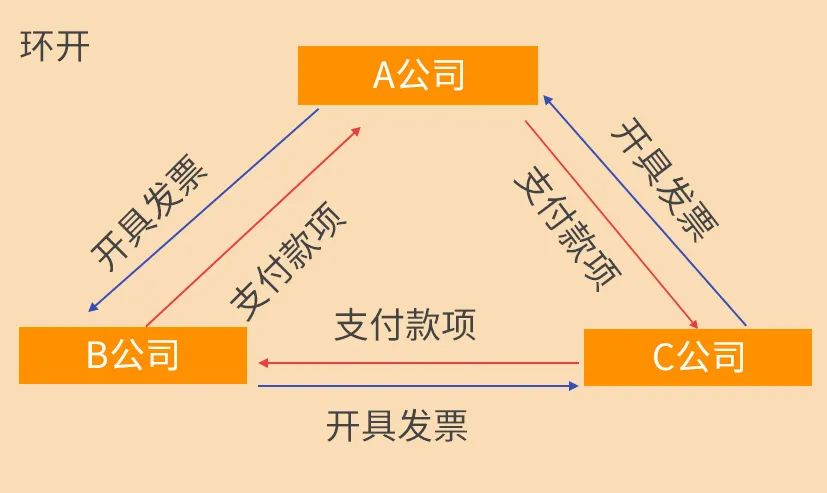

二:对开、环开发票

对开、环开发票虽然属于闭环抵扣,未少缴税,也未给国家造成损失。

三:三流不一致

四:通过公转私、私转私等隐匿收入

1、规模很小的企业,却常搞出上千万的流水!

2、资金转入转出有异常,比如分批转入集中转出,或者集中转入分批转出。

3、经营范围或经营业务,跟资金流向没关联度。

4、公户短期频繁且大额的给个人转账,或公户短期经常收到与业务没啥关系的个人汇款。

5、频繁开销户,并在销户前有大量资金活动。

6、闲置很久的账户,突然启用,并且有大量的资金活动。

五:买发票、虚列工资等多列支出

买发票的相当于虚开发票,这种行为不仅进项税转出、税前调增,还要面临巨额罚款和滞纳金,甚至会受到刑事处罚。

六:个人所得税上动歪脑筋

2020年个税也是被稽查的重点,随着个税申报系统不断完善,冒用身份、编造虚假工资等都很容易被稽查。

七:疏忽小税种

八:骗取出口退税

现大数据时代,多部门(税务、海关、银行等)信息已共享,再想通过以前方法骗取出口退税已经不现实。

九:库存账实不一致

发票开具实行全票面上传,简单说就是发票开具不只是发票抬头、金额,就连开具的商品名称、数量、单价都会被监管。也就是说,公司的进销存都是透明的。

十:长期零申报

零申报是指纳税人或扣缴义务人没有发生应税行为。“长期”,通常情况下认定为6个月。

1、何为零申报?

零申报是指企业纳税申报的所属期内没有发生应税收入,此情况一般存在于未开展经营或者当期有收入未按规定如实申报。

2、何为长期?

通常情况下,税务机关认定6个月以上为长期,当然具体时限还是以各省、市税务机关认定的时间为准。

3、长期“零申报”后果

(1)税务机关将纳税人纳入重点监控范围,并按照相关规定进行纳税评估,在评估过程中发现其存在隐瞒收入、虚开发票等行为,要求其补缴当期税款与滞纳金,并可按规定对其处以罚款,情节严重的移送稽查;

(2)纳税人为走逃户的,按规定纳入重大失信名单并对外公告,同时利用系统核查“受票方”,核查其是否存在善意取得虚开增值税发票、恶意串通等情况,并按照规定进行查处,同时将走逃户纳税人直接评定为D纳税人,承担D纳税人后果;

(3)对长期零申报且持有发票的纳税人,发票降版降量。同时可以按规定要求纳税人定期前往税务机关对发票的使用进行核查;

(4)税务机关通过核查,可以按照相关规定采用成本费用公式核定纳税人收入。