行业税筹方案 第7页

-

城市更新、旧改项目并购方案设计及税务筹划

目 录 一、城市更新/旧改项目并购的套路型方案设计 二、交易方案设计及税筹分析 (一)方案一:拆迁/搬迁安置补偿 (二)方案二:股权转让 (三)方案三:资产转让 (四)方案四:以不动产出资入股后转让股权 (五)方案五:企业分立后转让股权 (六)方案六:企业合并(合并目标企业) (七)方案七:境外股权转让 三、操作模式及税费对比 笔者按 为响应小伙伴们的呼声,西政房地产人俱乐部专家人才库第七期的培训专题将暂定为《深圳城市更新项目并购税务筹划及房地产开发建设...

-

企业高管个人所得税攻略

目 录 一、前言 二、 筹划方法 (一)平时工资与全年一次性奖金之间均衡发放节税 (二)让高管当“网红”,实现少缴个税 (三)通过非上市公司股权回购 (四)工资薪酬所得变为劳务报酬所得 (五)利收洼地税收返还节税 (六)利用解除合同免税政策 (七)利用合伙企业特殊税收政策筹划 (八)私募股权行业特殊的税收优惠 (九)境外税收洼地方法节税 (十)巧用住房公积金、职业年金、商业健康保险节税 一、前言 企业高层管理人员通常是工作忙、责任大、薪水多的那一群人,他们在企业里占...

-

搭建基金架构,3个税务筹划要点

在私募投资基金架构搭建的过程中,类似基金设立的地理位置、投资的行业或产业、如何投资等问题需要结合多种因素综合考虑,其中,税收因素的影响越来越凸显,企业税负的高低直接影响到企业创造利润的价值及投资者的投资收益率。基于我国目前复杂的税收政策,本文从基金架构搭建的角度出发,对于私募投资基金相关的税收政策进行解读,分析、归纳影响基金架构搭建的税务筹划点,以期为读者解决此类问题提供帮助。 一、综合考虑企业组织形式 私募投资基金按其组织架构的特征,可以分为三类:有限合伙制...

-

上市公司限售股“高送转”现象暴增下的避税秘密

《国家税务总局关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号,以下简称53号文件)第五条规定,公司首次公开发行股票并上市形成的限售股,以及上市首日至解禁日期间由上述股份滋生的送、转股,以该上市公司股票首次公开发行(IPO)的发行价为买入价。该规定将所有限售期间的送、转股可扣除的买入价以发行价为准,不考虑除权因素,使得一些上市公司为了少缴增值税有了高送转的动因。除权是由于公司股本增加,每股股票所代表的企业实际价值减少,需要在发生该事实之后,从股票市场价格中剔除这部分因素而形成的剔除行为。...

-

个人无偿赠与或受赠不动产免征增值税、个人所得税需要几个要件

本期提示:根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)规定,自2016年5月1日起全面实行营改增,并简化和规范了个人无偿赠与或受赠不动产免征增值税、个人所得税所需的证明资料,笔者将相关政策进行了整合,尽可能的方便纳税人。 主要税政:根据《国家税务总局关于土地价款扣除时间等增值税征管问题的公告》(国家税务总局公告2016年第86号)、《国家税务总局关于进一步简化和规范个人无偿赠与或受赠不动产免征营业税、个人所得税所需证明资料的公告》(国家税务总局...

-

买卖二手房节税二十个金点子

本期提示:根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税[2016]36号)规定,自2016年5月1日起全面实行营改增。营改增后,买卖二手房无论是增值税、契税还是个人所得税等均有一定的节税空间,笔者在此提出二十个节税点供广大纳税人参考,希望对二手房交易节约税收成本有所帮助。安得广厦千万间,大庇天下寒士俱欢颜,让改革的红利润泽万户千家。 金点子之一:注意持有时间增值税避税技巧。政策明确,除京沪广深外地区个人将购买不足2年的住房对外销售的,按照5%的征收率全额缴纳增值税...

-

风险考虑决定成败,这个集团企业的典型税收筹划方法没准你也正在用

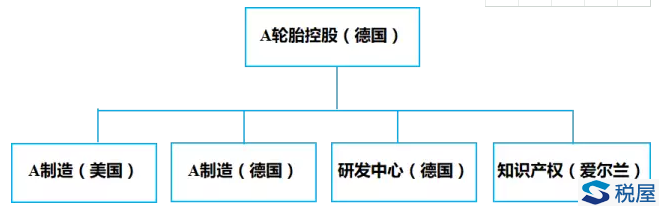

随着经济的发展和资本在国际间的流动,税收筹划现象层出不穷。企业利用地区间税法差异或者优惠政策的不同,对自身经营、交易及财务事项加以设计和规划,以达到减轻或者递延税负的目的。但是,不当税务筹划往往伴随着巨大的风险。本文以××轮胎集团为例,就筹划带来的税负收益和税务风险进行探讨。 一、企业基本情况 ××轮胎集团(以下简称“××轮胎”)是国内一家著名的轮胎制造商,经过几十年发展,××轮胎建立起集研发、制造和销售于一体的完整的产业链,其在中国境内有三个主...

-

纳税人身份咋选择 让数据告诉你

日前, 国家税务总局拟修订《增值税一般纳税人资格登记管理办法》(以下简称《管理办法》),向社会公开征求意见。结合征求意见稿的内容,笔者综合分析增值税一般纳税人资格登记过程中需要注意的几个问题。 增值税纳税人身份的选择 根据《管理办法》,符合一定条件的小规模纳税人即使年应税销售额未达到标准,也可以选择一般纳税人身份。那么,未达标的小规模纳税人该如何进行身份的选择?可以通过以下几种方法进行测算: (一)无差别平衡点增值率判别法 从两类纳税人的计税原理看,...

-

税务筹划中,如何准确把握“合理商业目的”?

编者按:随着BEPS行动计划的出台,反避税获得各国的持续关注。2014年12月,国家税务总局发布《一般反避税管理办法(试行)》(国家税务总局令2014年第32号),规范和明确了税务机关采取一般反避税措施的相关问题。其第2条明确,本办法适用于“企业实施的不具有合理商业目的而获取税收利益的避税安排”,可见,是否具有合理商业目的是适用《办法》的关键标准,也是税务机关对避税案件调整的重要依据。本文试图通过对中国在合理商业目的方面立法和实践的讨论,提供一些建议。 一、我国税法...

-

关于一起税收筹划大案的思考

金税三期上线以来,税收监管力度越来越大。为了尽量减少交易过程中的纳税金额,税收筹划不可避免。然而,很多支招者往往“知其然”而“不知其所以然”,筹划方案看似合理,却经不起逻辑分析,“筹划”最终变成了“臭划”,让纳税人除了补缴税款外,可能还要平白多负担滞纳金和罚款。 案源:《中国税务报》“过度筹划补税2.1亿元——税收筹划:看收益更要看到风险” 案由(为便于阅读,有删减):2011年10月,M公司将其持有的甲公司49.21%股权分两次做了转让:其中9.79%的股权作价5.17亿元转让给非关联方Z公司,获利1....

-

基金避税 大的原则问题没有解决之前 不宜介入

当前,不少法人投资者通过避税基金配合避税。假若某法人企业税前利润为10000万元,则可以安排利用资金在基金分红公告日前买入基金10000万元,分红比例为40%,即分红所得4000万元,卖出基金所得6000万元,造成交易亏损4000万元,最终,分红部分不征收所得税,亏损部分4000万部分抵减其他部分应税所得。抵减后应税所得降为6000万元,需要缴纳所得税约1500万元。本文不讨论个人投资者投资于证券投资基金。 现行企业所得税税率为25%,公司在购买此类基金前需缴纳企业所得税2500万元,而购买...